2025年、「円高」は続かず「円安」が再びやってくる アメリカ「利下げの終わり」と日銀「利上げの終わり」

1月か3月に1回利上げし、さらに賃上げ情勢を確認して展望レポートとともに1回利上げすれば、政策金利は0.75%に至る。しかし、0.75%から先の利上げは中立金利との比較考量が必要だ。

2024年8月に公表された日銀ワーキングペーパー「自然利子率の計測をめぐる近年の動向」では、概して「マイナス1.0%~プラス0.5%」が足元の自然利子率イメージとして示された。

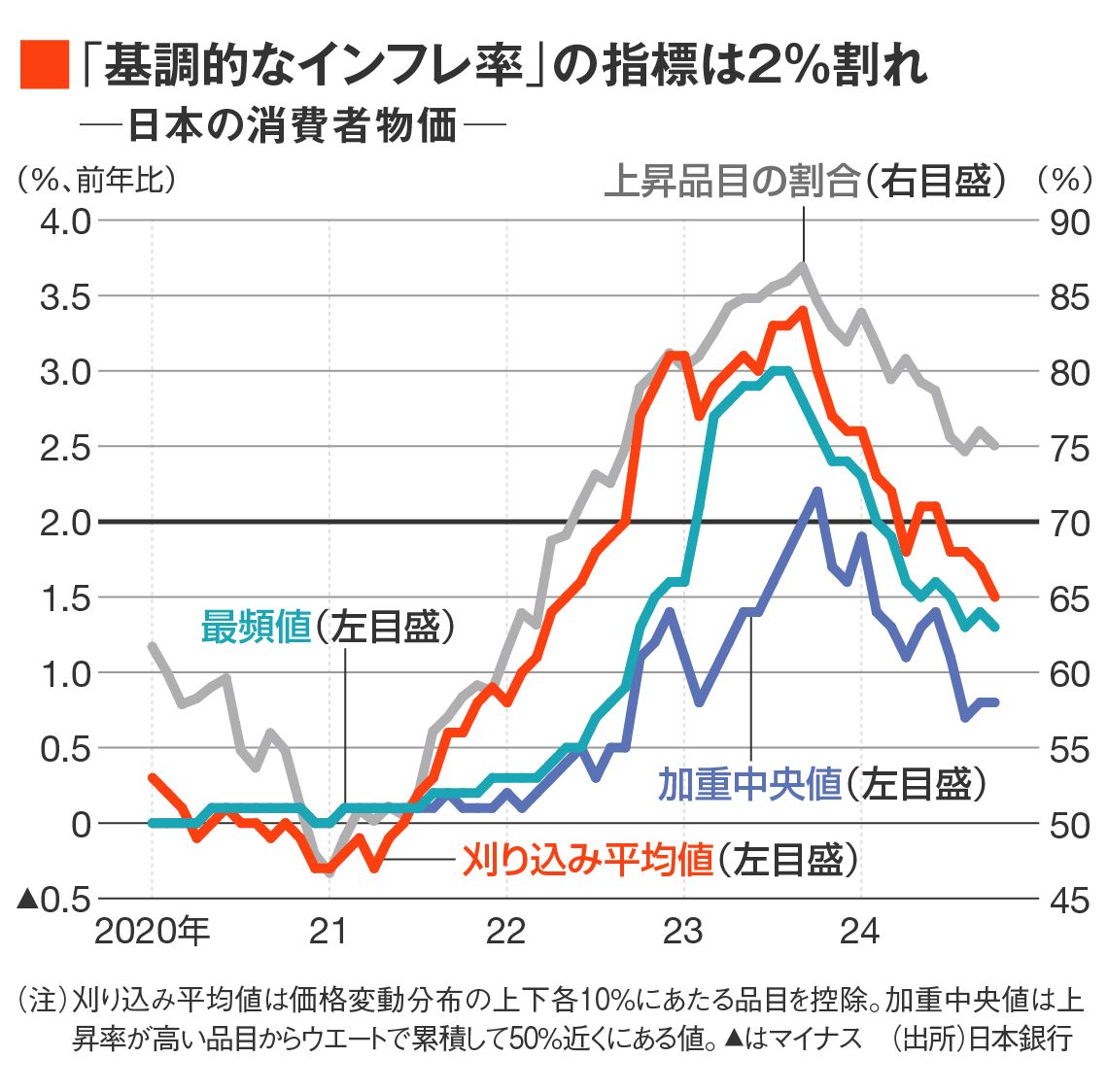

インフレ率2%を前提とすれば、中立金利(≒自然利子率+インフレ率)は「1.0%~2.5%」ということになる。現在入手可能な情報に基づき、最も保守的(ハト派的)な中立金利の想定が1%という言い方もできる。

この中立金利1%説は市場では相応にコンセンサスに近いもののように思われている節もある。しかし、ここで「本当にインフレ率2%を前提とすべきか」という点を熟慮する必要はある。

インフレ率が2%弱なら「利上げの終わり」は0.75%

というのも、仮にインフレ率1.5%ならば中立金利は「0.5%~2.0%」、1.0%ならば「0%~1.5%」になる。現状の消費者物価上昇率(CPI)は確かに安定的に2%で推移しているが、これを「円安による一時的な伸び幅」と整理すれば、0%や0.5%が中立金利であるという考え方もある。

このような想定に立つと、すでに「現状が中立金利」という話になる。

これは弱気過ぎる想定としても、日本のインフレ率が2%弱でアンカーされているとすれば、中立金利が0.75%という考え方はあり得る。

ちなみに日銀が定期的に公表する「基調的なインフレ率を捕捉するための指標」はすでに複数の計数で2%を割り込んでいるため、「2%弱のインフレ率」は現実的な想定でもある。

とすれば、インフレ率2%を前提とした場合、1%までの利上げは辛うじて正当化されるが、それ以下のインフレ率を前提とするのであれば0.75%までの利上げにとどめるという想定にも理はある。筆者はメインシナリオでは0.75%まで、順当に事態が進んだとしても1%までではないかと予想する。

無料会員登録はこちら

ログインはこちら