ロシア国債利払いルーブルなら債務不履行扱いに 大手企業のデフォルト連鎖17.7兆円の悪夢

ロシア経済は疲弊し、通貨ルーブルは暴落、国債はジャンク級(投機的格付け) に格下げされた。次に予想されるデフォルト(債務不履行)が現実になれば、投資家は巨額の損失を被り、ロシアも資本調達市場からほぼ締め出されることになりかねない。

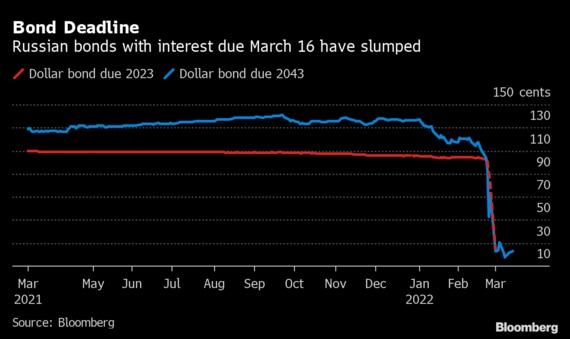

ロシアのドル建て国債2本の合計1億1700万ドル(約138億円)の利払い期日が16日に到来する。政府の支払い手続きが開始されるはずだが、警告灯が点滅しており、ロシア軍のウクライナ侵攻以降、投資価値の急落を目の当たりにした債券保有者に重大局面が訪れる。

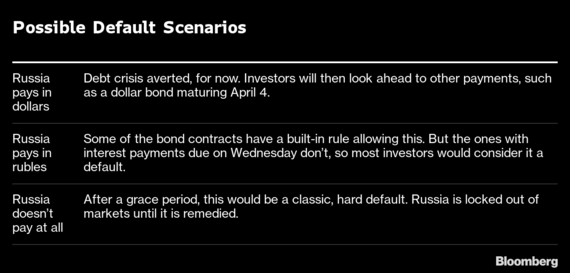

ロシア政府は全ての債務を履行するが、制裁のためドルで決済できなければルーブルで支払うという。

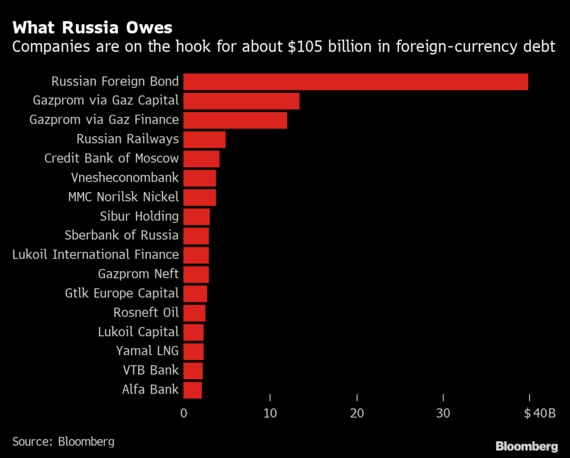

利払い不能、あるいはルーブル払いになれば、国債だけでなく、天然ガス独占企業ガスプロムや石油会社ルクオイル、国内最大手行ズベルバンクの社債も巻き込み、外貨建て債務(総額約1500億ドル=約17兆7500億円相当)の連鎖的デフォルトが発生する悪夢が現実味を帯びる。

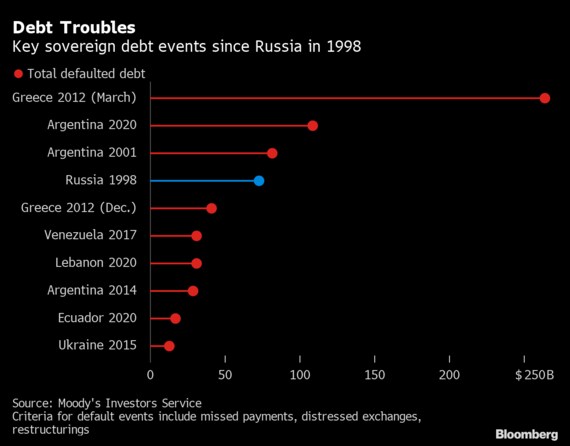

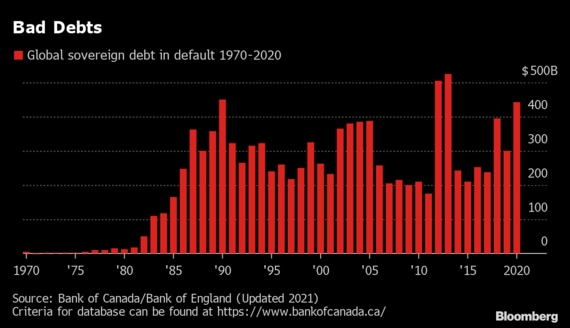

そうした出来事は、ルーブル建て債の一部デフォルトが発生した1998年のロシア危機や3年後のアルゼンチンの記憶をよみがえらせる。

米ブラックロックやパシフィック・インベストメント・マネジメント(PIMCO)を含む世界でトップレベルの資産運用会社の多くで、迫り来る損失の兆候が明らかになりつつあるが、影響は運用大手だけにとどまりそうにない。

わずか数週間前まで多くが「投資適格級」に格付けされていたロシア債は、グローバル債券ポートフォリオおよびベンチマーク指標に広く採用されており、年金基金や寄付基金、財団にも影響が波及する恐れがある。

グレイロック・キャピタル・マネジメントのポートフォリオマネジャー、ジョナサン・プリン氏は「記念碑的なデフォルト、ドル建てとしてはアルゼンチン以降で最もインパクトの強い新興国市場のデフォルトになるだろう。市場への影響の広がりという点では、98年のロシア以降で最も広範囲に波及する新興国市場のデフォルトになる可能性が高い」と分析した。

対ロ制裁とそれに対抗して同国で導入されたさまざまな法令の下で、デフォルトはほぼ不可避の様相を呈している。スワップ市場は今年それが起きる約70%の確率を織り込み、格付け会社フィッチ・レーティングスは、ロシアのソブリン債のデフォルトが「差し迫っている」との認識を示す。侵攻のわずか数日前まで額面価格を上回って取引されていた一部ロシア債の気配値は、額面1ドル当たり20セント近くまで下がった。

一部のソブリン・ユーロ債の契約には、自国通貨での支払いを認める条項がある。だが、今週期日を迎えるロシア国債の利払いにルーブルを用いる選択肢はない。

ロシアがルーブルで払えばデフォルト、30日猶予期間後-フィッチ

実務的には4月15日まで30日の猶予期間が設けられてはいるが、ロシア国債の保有者が16日にドルで利払いを受けられない場合、それは非常に長く複雑なプロセスの始まりになると予想される。

過去の教訓が常に役に立つとはいえないが、世界銀行のチーフエコノミスト、カーメン・ラインハート氏によれば、ロシアには、旧ソ連の初代指導者レーニンが帝政ロシア時代の債務の履行を拒否した後、債権者と一定の決着に至るまで数十年という最長の年月を要した歴史的経緯がある。

アマースト・ピアポント・セキュリティーズの債券ストラテジスト、シオバン・モーデン氏によると、ロシアが投資適格級からいきなり劇的に金融の立ち入り禁止エリアに転落したことで、債券保有者の損失は一層ひどくなる見通しだ。

モーデン氏は「デフォルトが政策ミスに伴いゆっくり発生する惨事であれば、資産を徐々に売ることで損失を抑え、経済的打撃を軽減できる。今回は誰もが不意を襲われた極めて突然のショックという点が異例だ」と指摘した。

資産運用会社フランクリン・リソーシズ傘下のウエスタン・アセットが運用する米債券投資信託「ウエスタン・アセット・コア・プラス債券ファンド」は、4億8400万ドル相当のロシア債を保有していたが、ポジションの評価額は2月28日時点で1億9400万ドルと半分以下に引き下げられた。

マイナス8%と敗色際立つ、ロシア債の評価半減-ウエスタン債券投信

世界最大の資産運用会社、米ブラックロックも、顧客のロシア資産への投資評価額を1月末時点の約180億ドルから10億ドル未満に引き下げた。

ブルームバーグの集計データによれば、ロシアの政府・企業債務残高のうち約1200億ドル相当がドル建て、残りの大部分がユーロ建てとなっている。約250億ドル相当を発行したガスプロムも、来週支払期日を迎える。

企業が外国の現地法人を通じて社債を発行し、オフショアでドルを保有する場合もある。それでも、クリアストリームとユーロクリアを含むクリアリングハウス(清算・決済機関)が決済通貨としてルーブルの受け取りを停止し、ロシアの事業体の取引をほぼ禁止する状況では、不確実性が極めて高い。

米銀JPモルガン・チェースが先週、検索エンジン運営会社ヤンデックスの債務再編への助言を拒否したことからも分かるが、ロシア企業に関しては、債務不履行の発生が1件もない今の段階でさえ、契約に応じる法律専門家やアドバイザーを見つけることすら難しい。

債務再編の最も著名な専門家の1人であるリー・ブックハイト氏によれば、「いつもは情にほだされることのない機関投資家の間でさえ、ウクライナへのほぼ世界的といえる支援の輪が広がっている。それら投資家の一部は大義のために打撃を与えることを望むかもしれない」という。

ブックハイト氏は「猶予期間終了後にロシアの外債の早期償還と法的執行を求める議決を行うことも一つの方法だろう。一部の債券保有者がソブリン債デフォルト後、通常より一層迅速に動いても驚かない」と説明した。

原題:Russia Is Spiraling Toward a $150 Billion Debt Default Nightmare(抜粋)

(資産運用会社への影響などを追加して更新します)

More stories like this are available on bloomberg.com

著者:Sydney Maki、Eliza Ronalds-Hannon、Selcuk Gokoluk

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら