米金融市場では年内に4回の利上げ観測が高まる 3月に利上げ開始し0.25%ずつ年4回実施見込む

米金融市場では、連邦準備制度が年内に0.25ポイントずつ4回の利上げに踏み切るとの観測が高まっている。だが、これまでの市場の動向を踏まえると、一段と急ピッチの金融政策引き締めのリスクに対しても、トレーダーが近く守りを固めようとする可能性がありそうだ。

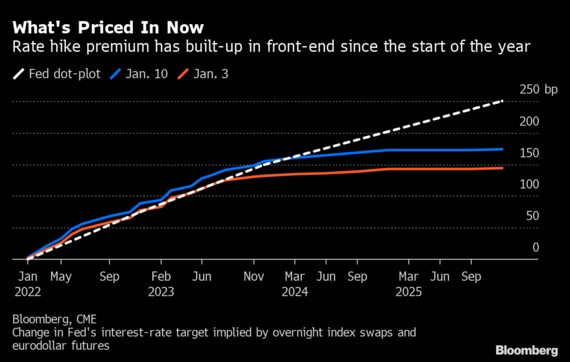

オーバーナイト・インデックス・スワップ(OIS)などは既に、当局が年末までにフェデラルファンド(FF)金利の誘導目標を計88ベーシスポイント(bp、1bp=0.01%)引き上げることを示唆。市場が2022年中に3回の利上げに加え、4回目の可能性も織り込みつつあるサインと多くが受け止めている。

当局が3月にも利上げを開始するとの見方が強まる現状にあって、今週には昨年12月の米消費者物価指数(CPI)の発表に加え、パウエル連邦準備制度理事会(FRB)議長やブレイナードFRB理事の議会証言が予定されており、一段と大がかりなリプライシングの始まりにすぎないのかもしれない。

ライトソンICAPのチーフエコノミスト、ルー・クランドール氏は「金融当局が現行サイクルにおいて一層積極的であるよう迫られる可能性は十分ある。もっと積極的な政策対応を要するような賃金インフレを目にすることも考えられる」と語った。

こうした事態の転換のスピードは目覚ましい。21年終盤にかけての段階で、今年3月の利上げ開始の確率は五分五分近辺だったが、現時点ではほぼ完全に織り込まれた状況に近い。当時の米10年債利回りは現行水準より0.25ポイントほど低い1.5%近くだった。

市場が予想する引き締め幅の平均が1ポイントに近づいていけば、それは一部トレーダーが5回ないし6回の利上げに対してもヘッジしている可能性を示唆する。

オプショントレーダーは24年の早い時期までに8回の0.25ポイント利上げの可能性を示唆し、6回前後としていた従来見通しから回数を増やしている。米金融当局者が今週、インフレ圧力の抑制に向けた最近のメッセージを後退させなければ、オプション市場における引き締め観測の勢いは強まるものと考えられ、12月のCPIが予想を上回る伸びとなれば、その動きを後押しすることにもなりそうだ。

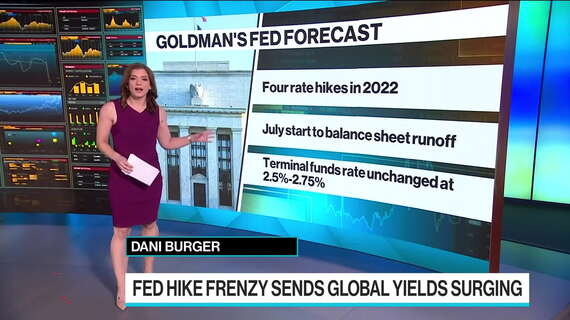

このような状況にあって、金融当局が3月に利上げに着手し、インフレ動向もそれを裏付ける形となれば、ゴールドマン・サックス・グループやJPモルガン・チェースが現時点で予測しているような4回の利上げは始まりにすぎないかもしれない。

債券市場では、3月以降の連邦公開市場委員会(FOMC)の年内7会合全てにおいて利上げ決定ないし、連邦準備制度のバランスシート調整について詳細発表の可能性があるといった事態に警戒を抱くことになる。

原題:

Four Fed Hikes May Be Just the Start as Traders Boost Rate Bets(抜粋)

More stories like this are available on bloomberg.com

著者:Ben Purvis、Michael MacKenzie、Edward Bolingbroke

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら