日銀<利上げ予告>でも終わらない円安、拡大した日米実質金利差を巻き戻すには「長期金利2%」でも足りない…高市リフレへの期待が打ち消す

2025年の為替市場を振り返ってみると、第2次トランプ政権による相互関税が華々しく公開された「解放の日」(4月2日)以降、金融市場では「ドル離れ」が争点化し、為替市場は大幅なドル安に直面した。

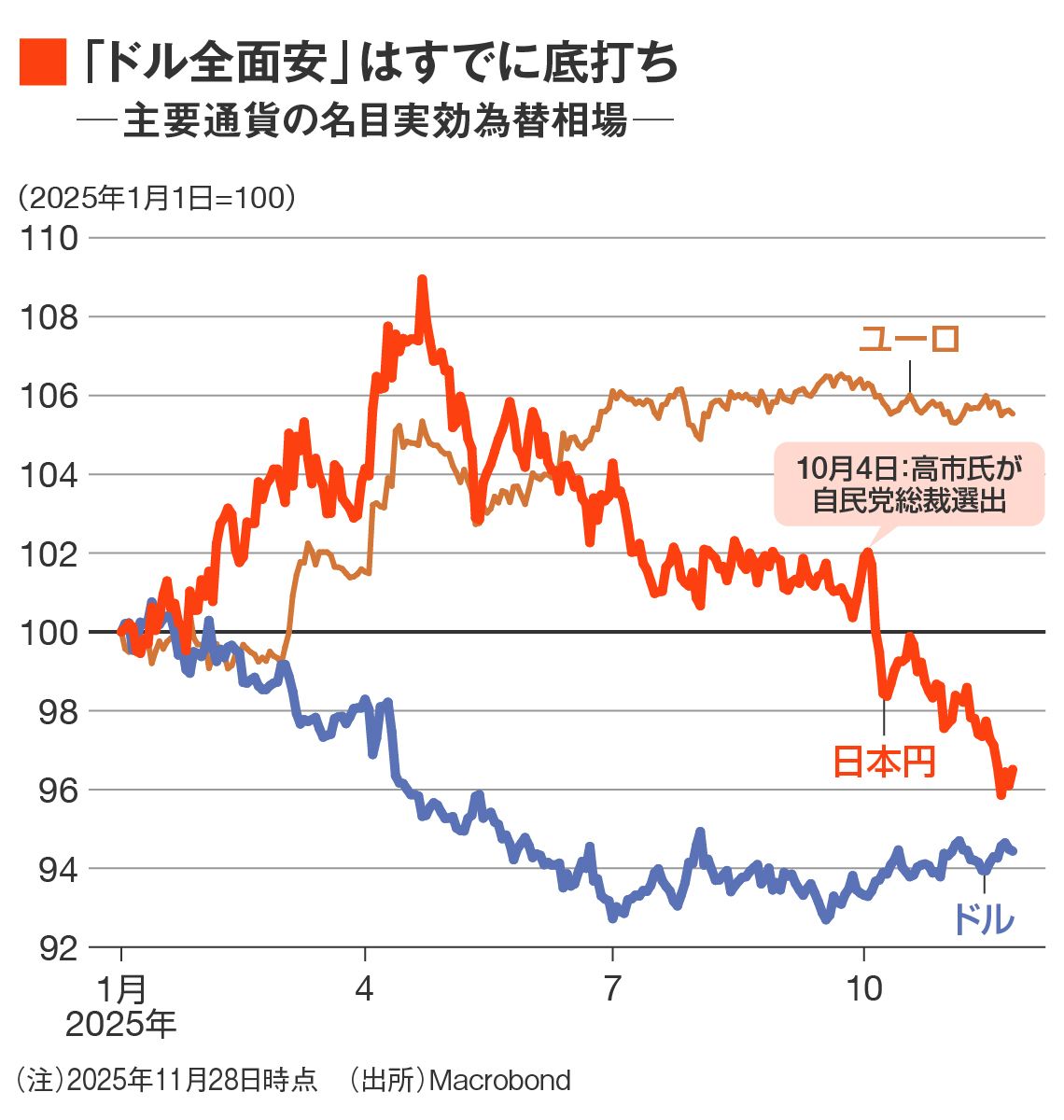

本来、ドル全面安の下では、濃淡はあれども主要通貨はおおむね強含みが期待されるが、明確に上昇したのはユーロとスイスフランくらいであり、円を含むその他主要通貨は下落した。

4月以降、「欧米資金ローテーション」が市場においてフレーズとなっていたが、為替相場ではそのフレーズ通りの展開が起きた。

”基軸通貨の終わり”論で「ドル安」は4~10月が全盛

もっとも、ドル全面安とも言える相場は9月半ば以降に収束し、すでに底打ちしている。

もちろん、26年に入ればトランプ派のFRB(アメリカ連邦準備制度理事会)議長の下、大胆な緩和路線が展開され、ドル売りが活発化するとの期待が蔓延しそうだが、現時点では「ドル離れ」に駆動されたドル安は停止している。

振り返ってみれば、「ドルの基軸通貨性」の毀損やこれに伴うドル安相場はおおむね4~10月の半年間が全盛期だったと言えるだろう。もっとも、テーマの全盛期がその半年間だったというだけであり、ドル一極体制から多極体制へと為替市場の潮流が変化しているという事実は留意が必要である。

事実、世界の外貨準備に占めるドル比率は過去最低を断続的に更新し、利下げが視野に入っている割に米国債利回りもさほど下がらない現状がある。短期的な相場解説として「ドル離れ」は賞味期限が切れているとしても、国際金融を語る大テーマとしては26年以降も目が離せないものだ。

無料会員登録はこちら

ログインはこちら