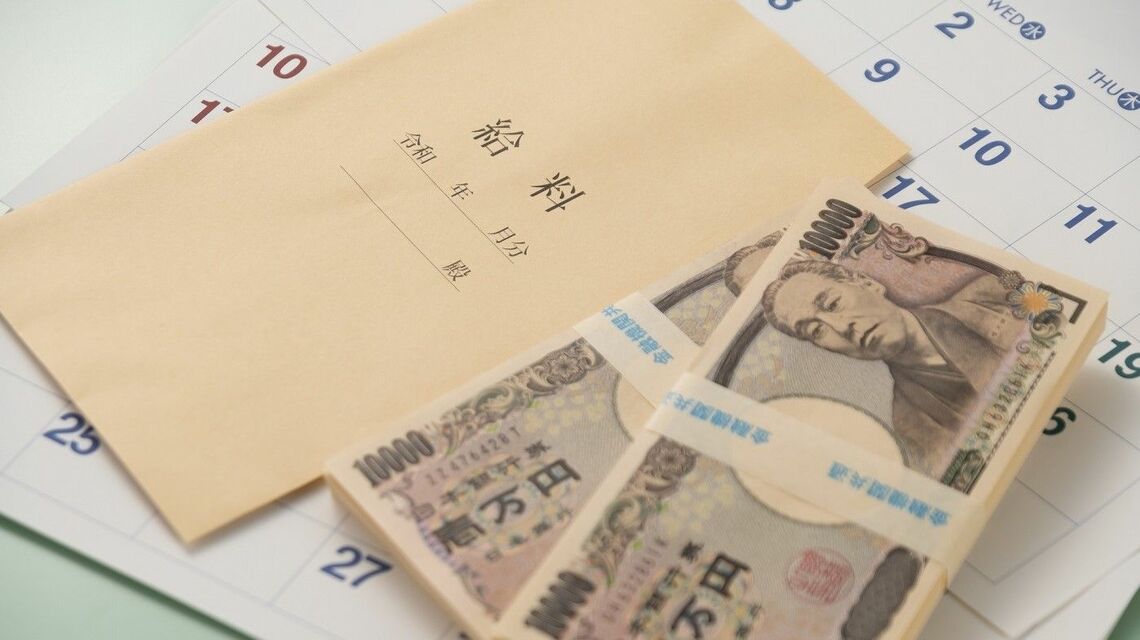

誤解だらけのデジタル給与払い、来春どう変わる Pay経済圏に給与が流れ、想定される影響は

お札でふくらんだ封筒を社長から手渡される。「今月もご苦労さま」。そんな昭和のマンガのような光景も今は昔。給与は銀行口座に振り込まれている人が大半だろう。

そこに、○○Payといった資金移動業者によるデジタルの決済手段が2023年4月、新たな選択肢として加わる。今年9月、労使で構成される労働政策審議会の分科会が厚生労働省の方針を了承した。

デジタル給与払いが議論されてきた背景には、「キャッシュレスの普及を促進する」「銀行口座を持てない外国人労働者への給与支払い手段として」といった狙いがあり、制度化の方向が決まったことを歓迎する声が上がった。

しかし、キャッシュレス決済が浸透してきたといっても、どこのお店でも自分の使う〇〇Payで買い物ができるわけではない。家賃やローン、クレジットカードの請求はじめ、生活の大元となる支払いは銀行口座から引き落とされる。「使い道が限られる○○Payで給与を支払われるのは困る」「事業者がつぶれたら給与はどうなるのか」――このような不安が漂うのももっともだ。

デジタル給与払いに関して想定される4つの誤解についてみていこう。

誤解1 ○○Payで支払われた給与は使い道が限られる

給与が支払われるアカウントの残高は現金化できる。

労働基準法は賃金の原則を「通貨払い」、つまり現金で支払うと定めている。この原則が設けられていなかった戦前には、現物支給や特定の店でしか使えない商品券での賃金支払いが横行していた。「通貨払い」とは、「何でも買える、どんな支払いにも使える」もので額面通りに支払われなければならないことを意味する。

銀行振り込みが「例外」として認められているのも、今の時代、「銀行預金は通貨に準じるもの。窓口やATMで現金として引き出すことができ、預金の振替で支払いを行うことができる」(貨幣史が専門の鎮目雅人・早稲田大学教授)ゆえだ。

そのため、Pay払いでも給与受け取りに使われるアカウントの残高については「ATMなどで通貨として引き出せること」、そして銀行と同様に「少なくとも毎月1回は手数料が無料」という規定が盛り込まれる。

ちなみに、JR東日本のSuicaをはじめとする交通系電子マネーは、資金移動業ではなく「プリペイド型(前払い式)」の支払い手段であって、いったん入金された残高の現金化ができないため、給与支払いの手段とはならない。

無料会員登録はこちら

ログインはこちら