仮説が確信に変わる「貯蓄から投資へ」の政策推進 金融庁 油布志行局長語る 運用会社の若手交え

つみたてNISAの開始が最大のターニングポイント

――2014年のNISA創設以来、資産運用を始める国民が増加しています。この間、どこがターニングポイントだったとみていますか。

油布 22年末に決まったNISAの大幅拡充が直接的な契機には違いないものの、わたしにとっていちばん大きかったのは18年に始まったつみたてNISAです。14年に最初のNISAをスタートさせた狙いはこの制度と引き換えに証券税制の軽減税率を廃止(株式売却益などへの税率を10%から20%に)することにありました。

これも大きな決断でしたが、わたしたちが本当にやりたかった「長期・積み立て・分散」という投資スキームを根付かせるために、つみたてNISAをつくりました。これは各方面から反発があり相当大変でしたが、つみたてNISAを実現できたことが大きかったと思います。

24年に始まった新NISAでもつみたて投資枠が広く使われています。投資を始める若年層で積み立てを利用するケースが圧倒的に多く、積み立てという仕組みを導入できたのは非常に大きかったです。

――つみたてNISAで実現を図った「長期・積み立て・分散」という発想は、どんな背景でいつ頃から生まれましたか。

油布 14年に最初のNISAを始める際も長期の積み立てと分散投資を強調しており、このときからコンセプトとしてはありました。しかし、実現する手段まで踏み込めませんでした。

最初のNISAを積み立て型に限定していたらこれほど広がらなかったでしょう。金融業界の意欲も湧かなかったのではと推測します。今は認識が変わったと思いますが、当時は「小口の顧客を数だけ集めても……」という受け止め方が多かったのです。

――つみたてNISAの創設も財務省などとの折衝は極めて多難でした。

油布 大きな抵抗がありました。ですが、税制当局が非課税制度を必要最小限にとどめたいと考えるのは当然のことです。最初のNISAが広がりを見せていたこともあり、それに上乗せする形でつみたてNISAを導入することは受け入れがたかったと思います。

ですが今は違います。つみたてNISAやその後の新NISAを導入した政策を失敗だったと考える税制当局のスタッフはそう多くないでしょう。

――その頃がいちばん苦しかった時期ですか。

油布 財源を用意しないで非課税措置を認めてもらうわけですので、非常に苦しい時期でした。

――逆にいちばんうれしかったことは何でしょうか。

油布 NISAが新語・流行語大賞の候補にノミネートされたことです。24年に新NISAが候補に入りましたが、13年も最初のNISAが入りました。まさか候補になると思わなかったのでうれしかったです。

付加価値を生まない資産に危機感、国民に投資促す背景

――「長期・積み立て・分散」という負ける確率が低い投資行動を提唱したことは理解できますが、そもそも国が国民に、よりリスクを取った投資行動を促したのはなぜでしょうか。

油布 わが国の資金の流れを変えるためで、その思いは今でも同じです。まだ足りないと感じています。多くの国民は元本確保が何より大事だと思い、大半の資金を預貯金に置いています。一方で銀行は預金が増えても貸出先に乏しく、その結果、国民の金融資産が死蔵されてしまいました。

現状で現預金は1100兆円ほどあります。これは国民一人ひとりの勤労所得であったり親の世代から引き継いだ大切な資産であったりします。それが社会的に付加価値を生まないまま、預金などに置かれています。これを動かさないとわが国の経済は成長路線に戻れないと判断しました。ですが、そうした状況が少し変わってきたという印象を受けています。

――死蔵された資金を動かすのがアセットマネジメント業界の役割。そこで運用会社に高度化を求めるわけでしょうか。

油布 そのとおりです。ただ、その前に大事なピースがあります。コーポレートガバナンス(企業統治)の改革です。資金を回しても企業のマインドが変わらないと投資の利益は上がりません。同時に、販売会社にも(顧客の利益を損ないかねない)回転売買などで問題提起してきました。

もう1つ新たなピースを挙げるとしたら、年金資金などを運用するアセットオーナーです。すべてのピースを整えないと資金はうまく循環しません。それがインベストメントチェーンという考え方でどれが欠けてもうまく回りません。

いまだ先進国型に至らず、運用会社の成長が不可欠

――では、運用会社に最も欠けているものは何でしょうか。

油布 わたしたちはこれまでさまざまな指摘をしています。例えば「資産運用業高度化プログレスレポート2023」でも細かな指摘をしていますが、何かが足りないというより伸びしろがあると考えるべきです。個々の論点が間違っているとは思いませんが、これまで挙げられたミクロの問題、多くの運用会社が大手金融グループに属しているとか経営者に資産運用業の経験が乏しいとかが致命的な問題かと問われれば、おそらく違うでしょう。

問題の本質は、わが国の金融業界がまだ本当の意味で先進国型に至っていない点にあるのでしょう。わたしたちがよく使う資料に「銀行、保険、資産運用ビジネスの世界ランキング(資産額)」があります(図1)。この資料は3業種ごとに世界各国の企業の資産額をランキング化したものです。これを見るとわが国の銀行や保険会社はバブル期よりも順位を落としたとはいえ、まだトップ20社に何社も入っています。他方、運用会社は1社も入っていません。

この3業種の中で付加価値を生み出すのが最も複雑で最も難しいのは資産運用業だと思います。その資産運用ビジネスのトップ20社には圧倒的に米国企業が多くランクインしています。しかし、わが国の運用会社もいずれこの中に入ってくるとみています。逆に、もし入らないのであればわが国の金融はそれまでの存在ということになってしまいます。

ためらいを振り切って進め、つみたてNISAを導入

――資金を循環させて経済を成長路線に戻すという話ですが、それは今に始まったものではありません。例えば旧大蔵省の証券局でそうした議論はされたのでしょうか。

油布 議論はありました。橋本龍太郎政権が1996年に打ち出した金融ビッグバンにもその認識が反映されています。ただし、まだ「貯蓄から投資へ」国民を誘導することに確信を持てなかったのでしょう。投資に誘導した結果、損失が発生する懸念もあります。当時は今よりも銀行の役割が大きく、銀行ビジネスの原資である預金を減らすような政策を採ることに疑問もありました。21世紀に入ってもこうしたためらいは残っていました。

――そのためらいが、つみたてNISAの導入段階で払拭されたのですか。

油布 そのとおりです。その頃にはコーポレートガバナンス改革が動き出していましたし、販売会社でも回転売買の是正などが進んでいました。インベストメントチェーンの各ピースがそろい始め、それぞれで少しずつ成功体験を積めたことでためらいを振り切ることができました。

つみたてNISAでは対象商品の選定でも思い切りました。国が特定の金融商品を推奨することはないですが、運用益非課税という公的な特権を与える以上、「こういうタイプの商品に限る」と言ってもよいのではと当時の金融庁の首脳が決断しました。その仕組みは新NISAのつみたて投資枠にも引き継がれています。

資産運用立国プラン、アセマネ業界への期待を込める

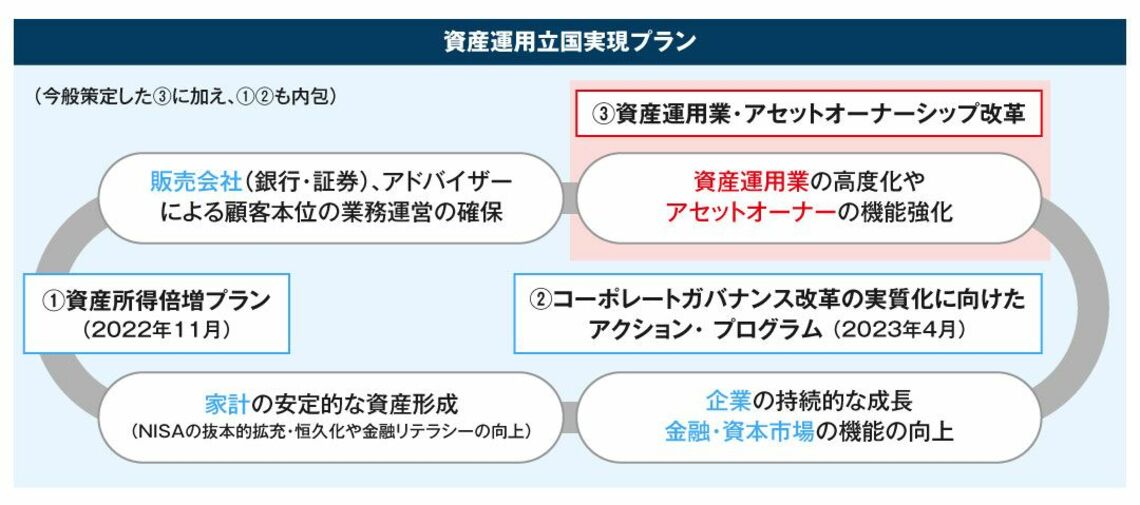

――さらに、2023年末には資産運用立国実現プランが掲げられました。どんな国づくりを目指すのでしょうか。

油布 資産運用立国という言葉は役所にあまりなじまない表現かもしれませんが、この言葉にはインベストメントチェーンを活性化させるだけでなく、資産運用ビジネスにこの国の未来を託すような期待も込めています。

もちろん、金融だけで国民が暮らせる国を目指しているわけではありません。ですが、資産運用ビジネスの力で国民の金融資産を増やし、その結果としてビジネスも大きくなるという産業育成的な観点は含まれています。

――このプランではアセットオーナーに焦点が当たっていますね。

油布 アセットオーナーのうち企業年金は確定給付型(DB)も確定拠出型(DC)も運用のポートフォリオを見ると、かなり慎重なものになっているケースが多くあります。これは労使や従業員の選択によるものですが、今後もこのままでよいのか考えてもらう契機をつくりたいと思っています。

アセットオーナーの責任を明確化するアセットオーナー・プリンシプルに賛同する企業年金はまだ31件(25年1月末時点)と少ないものの、これからもっと増えてくるでしょう。14年にアセットオーナーに投資先企業との対話を求めるスチュワードシップ・コードを策定しましたが、これも初めは金融機関の年金基金以外の賛同は少なかったのです。それがしだいに事業法人の年金基金にも広がっていきました。アセットオーナー・プリンシプルでも賛同者が広がると期待しています。

海外株式型投信の人気、現状は家計の健全な資産分散

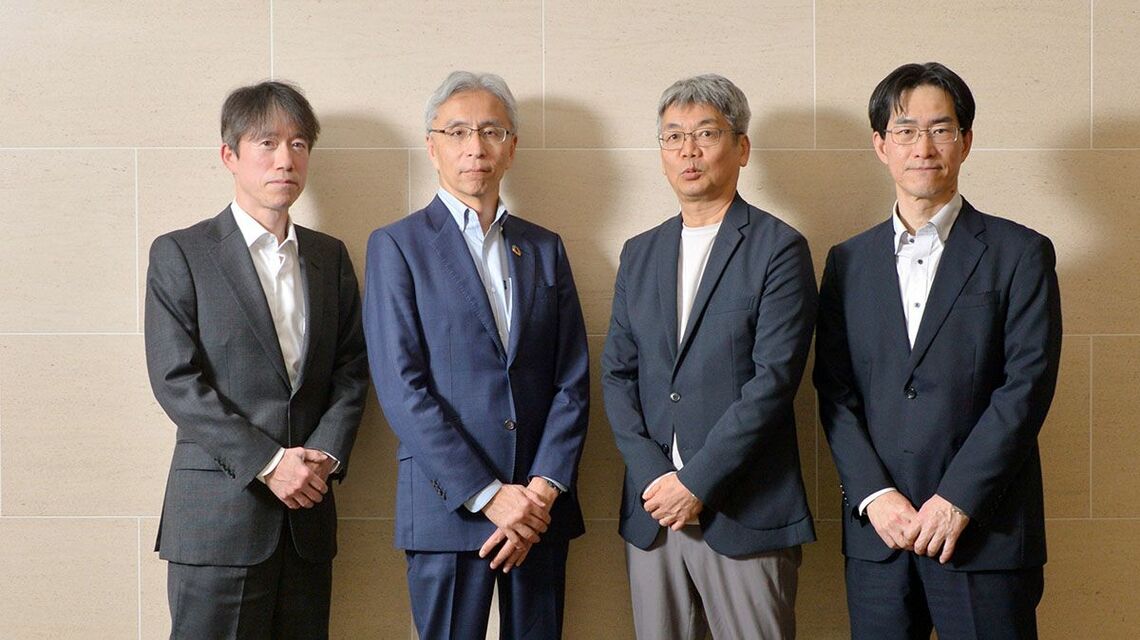

ここからは、運用会社の若手社員4名が、油布氏へインタビューを行った。

阪上 日和氏

阪上 「貯蓄から投資へ」の流れを加速させ、日本経済を活性化させることが掲げられていますが、現状では海外への資金流出が続いています。現状をどう考えていらっしゃいますか。

油布 これはよく聞かれる質問なので、この機会に自分の考えを示したいと思います。海外への資金流出は現状の程度であれば家計のポートフォリオの健全な資産分散だとみています。

もう1つ考えるべきことは、わが国の上場企業の株式のうち3割強を外国人投資家が保有している点です。これをどうみるべきかですが、大切なのは適切なレベルで投資のインフローとアウトフローがあることだと思います。

NISAは投資信託では圧倒的に海外株式型に資金が集まっていますが、株式ではほとんどの投資家が国内株式を購入しています。推計ではNISAの資産全体の4割ほどが国内に投資されています。これを低いという見方もあるでしょうが、後は国内企業が稼ぐ力を高めて国内の投資家をどれだけ引きつけられるかが重要です。

橋本 凌太氏

橋本 資産運用業の高度化では運用力や透明性の向上などが求められていますが、こうした点が遅れていた要因をどうみていますか。

油布 ミクロの点では原因は多くあると思いますが、1つ忘れてはいけないのはわが国の資本市場の環境が非常に悪かったことです。そうした状況で預金を投資に振り向けようと思う人は少なかったでしょうし年金基金も同じ思いでしょう。

わたしたちは運用会社にいろいろな指摘をしますが、根本的な原因はわが国の資本市場にあったと思います。(市場環境が変わった)これからのアセットマネジメント業界には向上する余地が多くあると期待しています。

このことに関連してうれしいニュースを聞きました。運用会社を志望する学生が前年の3倍に増えたケースもあったそうです。こうしたことが続けばわが国の資産運用ビジネスは大きく変わるでしょう。

運用業はより高い競争力、より厳しい競争、より高い報酬を

投信営業部 金井 颯雅氏

金井 資産運用立国として発展するにはアセットマネジメント業界がどんな役割を果たすべきでしょうか。

油布 2023年末に公表された資産運用立国実現プランにはインベストメントチェーン全体が含まれていますが、新たに加わったのは「資産運用業・アセットオーナーシップ改革」(図2の③)です。

この分野は相当伸びる余地があります。銀行や証券会社、保険会社も重要なビジネスですが、アセットマネジメント業界はもっと競争力を身に付け、もっと厳しい競争にさらされ、そして従業員にもっと高い報酬を払うべきだと思います。

この業界に優秀な人材が続々と集まり、高度な顧客の要求に応え、海外資産にも社内のリソースで投資できるようになってほしいですね。

上場企業との関係にも期待しています。役所には企業に「あれをしなさい。これを進めなさい」と指示する権限も知見もありません。企業のことをよく理解しているのは株主であるアセットオーナーや運用会社です。その知見を生かして企業としっかり対話してほしいと考えています。

商品ディスクロージャー部 小池 真生氏

小池 iDeCoの制度変更がネット上で改悪と騒がれました。NISAにも「いずれ課税されるのでは」との不安が一部にあります。今後の税制についてどう考えていらっしゃいますか。

油布 この話はわたしも耳にしました。わたしたちもしっかり情報発信するべきと感じました。退職所得控除の制度変更が改悪かどうかはさまざまな見方があると思いますが、NISAの資産が課税されることはありえないし不可能だと思います。

NISA利用者は2500万人になり、累積投資額も50兆円に手が届きます。これだけ国民に支持されているものに課税する制度に変えることは現実的にできると思えません。

税制の理論からいっても無理があります。NISAは課税後の所得から投資しています。それなのに保有期間や売却時に課税しては税制優遇措置として成り立ちません。

また、わが国が議会制民主主義の国である限り、個人的にも正しいこととは思いません。NISAは民主的な手続きを経て生まれました。そのNISAで築いた資産に事後的に課税することはわが国の民主主義と相いれない行為です。

小池 最後にもう1つ。国民の金融リテラシーを高めるために何をすべきでしょうか。

油布 政府はJ-FLEC(金融経済教育推進機構)を立ち上げ、セミナーなどを年1万回、学校や企業を訪問して実施します。年1万回で75万人ほど参加する計算です。これで足りないところを民間でカバーしていただきたいのです。

若年層の方たちは新NISAのつみたて投資枠を利用して実際に投資を始めるのがよいと思います。少額で始めるほうが座学よりもずっと勉強になるでしょう。24年8月の一時的な株式相場急落で、その後のNISAの資金流入を心配しました。(一度に投資する)成長投資枠は急落以降に一時、資金流入が細りました。やはり、投資家の腰が引けたのでしょう。

一方、つみたて投資枠は相場変調後も資金の流入ペースが落ちませんでした。これは積み立て投資を実践していることが大きいと思いました。

油布局長から若手社員に尋ねてみたいこと

ここからは話し手と聞き手がバトンタッチし、油布氏が若手社員にインタビューを行った。

油布 今度は自分から若手の方にお聞きします。就職先を決める際、運用会社やほかのどんな業態と迷ったのでしょうか。1年目の方に伺いたいです。

阪上 銀行や証券会社と運用会社で迷いました。運用会社を選んだ理由は学生時代に金融と環境、社会的課題などとの関係を学ぶ中で、インベストメントチェーンに興味を持ち、その中核を担う存在はアセットオーナーと運用会社だと考えたからです。

そのうち、インベストメントチェーンのさまざまなピースに働きかけることができる運用会社で仕事がしたいと思いました。「貯蓄から投資へ」を後押しし、日本経済を活性化できるこの業界で大きな仕事をしたい。その一心で運用会社を選びました。

金井 金融業界を志望していましたが、その中で運用会社を選んだのはインターンシップに参加して資産運用業を知ることができたからです。この業界は個人を豊かにするだけでなく、日本経済を活性化したり、経済の基盤をつくったりすることができる点に魅力を感じました。さらに、国民が投資信託をまだ十分に認知していない中、自分の手で認知度を高めたいと思いました。

油布 金融庁や日銀などに何か要望や疑問はありますか。何年か働いている方に伺います。

小池 わたしはディスクロージャー部門に在籍して、投資家向けの報告書などを作成しています。入社してからの3年間、NISAなどの制度変更が相次ぎ、毎年その対応に追われています。今後も報告書に追加する項目などはあるのでしょうか。

油布 盛り込む項目を増やすことがよいとは思っていません。本当は絞り込みたいと思っています。そのために重要情報シートも作りました。ただ、わたしたちにも少し試行錯誤があるかもしれません。いたずらに開示の負担を重くしコストを増やすことはしたくないので、皆さんの意見も参考にしながら(開示するメリットと負担の)適正なバランスを探っていきたいと考えています。

橋本 アセットオーナーと運用会社、投資信託の販売会社と運用会社などプレーヤー間で直接の交渉がしにくいものもあります。そうした局面で仲介者の役割を果たしてもらえないでしょうか。

油布 現実のビジネスではそうした局面があると耳にしています。仲介者の任には堪えないかもしれませんが、プレーヤー間で認識を共有できる場がもっとあるとよい気がします。