日本の経済メディアでは、「金融緩和・財政政策拡大をやりすぎると問題・弊害が起こる」という論者のコメントが多く聞かれる。

日銀は本当に「危険な金融緩和」を続けているのだろうか

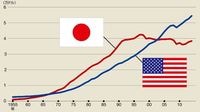

実際のところ2008年のリーマンショック直後から、米国の中央銀行であるFRBは、国債などの大量購入に果敢に踏み切り、それが一足早い米国経済の正常化を後押しした。その後、2012年の第2次安倍晋三政権誕生後の日銀総裁・副総裁人事刷新を経て日本銀行はFRB(米国連邦準備制度理事会)にほぼ4年遅れる格好で大規模にバランスシートを拡大させる政策に転じた。

これが、アベノミクスの主役となった量的質的金融緩和政策が始まった経緯である。筆者には日本のメディアがこれを正しく伝えているようには思われず、いまだに日銀は「危険な金融緩和」を続けているなどといわれている。

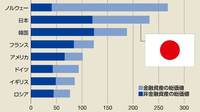

実際には、最も金融緩和に慎重とされたECB(欧州中央銀行)も含めて、多くの先進国の中央銀行は大規模な資産購入拡大を行っており、日銀もその1つにすぎないというのが投資家の立場での、筆者の見方である。つまり、雇用を生み出し国民生活を豊かにするために、米国などで実現している金融緩和政策が、日本でも2013年になって遅ればせながら実現しただけである。始めるのが遅かったのだから、FRBよりも日銀の出口政策が遅れているのは、やむをえない側面がある。

また、アベノミクス第2の矢とされた拡張的な財政政策は、政府部門の債務を増やす政策である。「日本の財政は危機的な状況にある」というのが通説になっている。

「借金が増え続けている」というフレーズだけを聞くと、不安に思う一般の人々が多いのは仕方ないかもしれない。たとえば年収500万円の人が、1000万円の借金を抱えることになれば、その負担が大きいのは確かだ。そして、日本は国民1人当たりの借金が数百万円に達するなどと頻繁に伝えられている。

無料会員登録はこちら

ログインはこちら