FRB(米国連邦準備制度理事会)は、9月17日のFOMC(米国連邦公開市場委員会)での利上げを見送った。が、金融市場では、このことがハト派的に解釈されすぎている。市場関係者の一部からは「年内どころか来年になっても利上げをしないのではないか。永遠にゼロ金利政策が続くのではないか」という声が聞こえるが、FRBは12月のFOMCでは利上げを決断したがっている。

そもそもFRBは、6月に利上げをするつもりだった。今年3月の声明文で、「can be patient(利上げに対して忍耐強くなれる)」というフレーズを外し、カウントダウンの態勢を整えた。しかし、1~3月期の米国GDP(国内総生産)が期待外れで、6月に利上げができなかった。その後、ギリシャや中国の問題で金融市場が混乱し、9月も見送りとなった。

しかし、この間、米国の労働市場の改善は着実に進んできた。FOMC参加者の金利予想を分析すると、半数近いメンバーが9月の利上げ開始を望んでいた。イエレン議長の発言もよく読めば、年内利上げの意思がにじみ出ている。10月の利上げ決定もありうるが、経済情勢を見極めるには時間が短いため、12月になるのではないか。

「市場との対話」に課題残す

だが、FRBは市場との対話において、トラブルを作ってしまった。利上げには物価上昇への確信や海外経済の不確実性の後退が必要と説明されたが、その基準がわかりにくい。また、利上げ開始後も、実際は超低金利や流動性の大量供給が当分続くが、市場にそれが理解されていない。

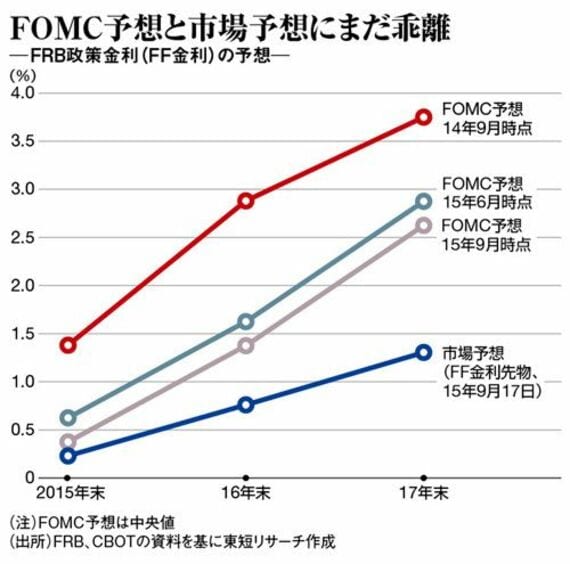

株式市場やエマージング市場で心配が過度に高まっており、利上げを始めてほしくないという心理が働き、左ページ図のようなFOMCと市場との間での金利見通しについての乖離となって表れている。

こうした状況では、実際に利上げしたとき、マーケットでショックが起きかねない。利上げまでに市場とのコミュニケーションを一段と深めていくことが求められる。

無料会員登録はこちら

ログインはこちら