人気FPに聞く「人生黒字化」促す賢い保障の選び方 【都道府県民共済】は、選択肢になりうるか?

一生涯「黒字の家計」にするには?

FPオフィス AndAsset代表。1級ファイナンシャル・プランニング技能士、公的保険アドバイザー、夫婦問題診断士。「子育て世帯の人生黒字化プランナー」として、ライフプラン相談やセミナー、執筆などを行っている。著書に『書けばわかる!わが家の家計にピッタリな子育て&教育費のかけ方』(翔泳社)

2人の子育てをしているFPの前田菜緒氏。

「私自身が高齢出産だったこともあり、例えば高齢出産の夫婦が家を買って2人目を出産したとしても、どのような家庭であっても、子どもが希望する進路を諦めさせないような、一生涯『黒字の家計』をつくるお手伝いをしたいと思って活動しています」と話す。

特定の保険や投資信託などの商品を売っているわけではないため、中立的な立場からアドバイスを行えることも特徴だ。

そんな前田氏の元を訪れる相談者は、「さまざまな情報に触れているが、何をどうするべきなのか判断がつかない」という悩みを抱えている人が多いという。

「子どもの教育費や老後資金に、漠然とした不安を抱えている人はたくさんいます。そして非常に多いのが、保険の見直しについてのご相談です。さらにいうと『保険を見直したいが、具体的にどうすればいいか』ではなく、その手前の『そもそも保険を見直すべきなのかどうかもわからない』という人が大半です」

「本当に必要な保障なのか」と悩む人が増えている

なぜそうなってしまうのか。前田氏は「1つには、保険商品は本当にたくさんあり、加入している保険が自分にとって合っているのか、それがよいものかどうかわからない」のが原因だと指摘する。

「一方で、最近では、高額療養費制度が話題になるなど、公的保険が果たしている役割についても知識を持つ方が増えてきており、備えのためにかける金額を最低限に抑えたいという考えを持つ人が多くなってきたと感じています」

前田氏によれば10年くらい前には、民間の保険に毎月数万円かけるのが一般的だったのだという。

ただし、備えのためにかける金額は低ければいいわけではない。問題は、何かあったときに、必要にして十分な保障が受けられるかどうかだ。「本当に自分や家族にとって必要な保障なのか、必要のない保障まで付いているのではないかと迷っている人も多いです」と説明した前田氏は、さらにこう続ける。

「私は“夫婦問題診断士”として、離婚を考えている人の相談もよく受けますが、40代、50代で子どもを抱えている人は、経済的な余裕がない方も多く、離婚した後、新たに民間の保険に入ろうとしても、その年齢だと毎月の保険料が高くなるのでためらってしまう。けれども、今は働けていても、もし病気になったら生活は立ち行かなくなり、大学進学など子どもの教育にも影響が出てしまうでしょう。どうすればいいかと悩んでいる人はたくさんいます」

コスパがよい「共済」という選択肢

生活を考えると高い金額を備えのために使うのは難しいが、「もしも」のときの保障は確保しておきたい。そんな40代、50代に対して、前田氏はどのようなアドバイスをしているのだろうか。

「私がコスパがよい選択肢の1つとして示しているのが『共済』です。手頃な掛金で、保障の対象も入院や手術、死亡と基本的な部分がそろっているので、『まずは、これさえあればいい』というところを確保しておき、がんなどの特約も付けられますので、シンプルなのに自分なりにカスタマイズをすることもできます」

手頃な掛金と聞くと、保障の内容が薄いのではという懸念も生じるが、どうなのか。前田氏は「そこは、結構しっかりしているのです。しっかり保障があるのに掛金が割安なことが共済の魅力です」と話す。

実際、前田氏も相談者に推奨することが多いという「都道府県民共済」は、「総合保障2型」(満18歳~満64歳向け)の場合、基本の月掛金は2000円。「こども1型」(0歳〜満17歳向け)の場合、月々1000円。大人2人、子ども2人の4人家族が全員加入しても、毎月6000円だ。その内容で入院1日目からしっかりカバーしてくれる。「こども1型」についてはケガによる通院も、1日目からカバーしているのだ。(※1)

何歳から加入しても「掛金が一律」

「都道府県民共済は掛金が一律なので、40代、50代から加入しても月々2000円です。一般的な民間の保険が、加入年齢などに応じて金額が変わることを考えると、金額的にも、制度的にも本当にありがたいですね。それに、『こども1型』は月々1000円とさらに手頃なのに、過失による第三者への損害賠償(※2)にも対応しているのが非常に魅力的です」

人生100年時代ともいわれる今、ライフステージの変化に対応して保障内容を見直せるのも、都道府県民共済の特長だ。

「例えば30代のときは、まだ三大疾病などの特約は付けなくてもいいと思っても、一般的な保険だと『早く付けたほうが保険料が安くなる』ため、では付けておこうかと迷ってしまうこともあるでしょう。しかし都道府県民共済の場合、特約の掛金も一律なので、年代で判断を迷わずに済みます。必要なときに付けて、不要になったら外すといったこともできるので、自身の年齢や健康状態などに合わせて自由に組み合わせられます(※3)」

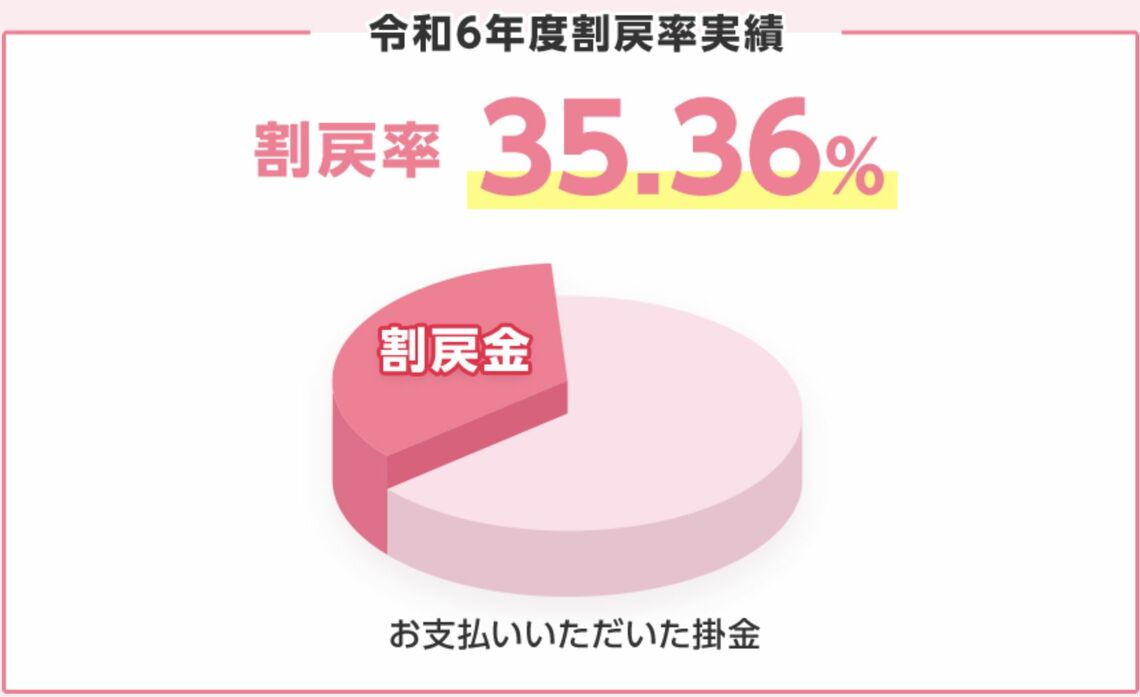

今年は平均3割以上! お金が戻ってくる「割戻金」

もう1つ注目したいのが、「割戻金」が戻ってくるという都道府県民共済の大きな特長だ。「割戻金」とは、都道府県民共済が行う毎年の決算で、剰余金が生じたときに加入者へ戻すしくみのこと。例えば「総合保障2型」の2024(令和6)年度の割戻率は全国平均で35.36%。年間の掛金の3割以上が戻ってきた計算になる(※4)。

このしくみは、共済事業が消費生活協同組合法(生協法)に準拠し、非営利で運営されていることに基づいている。都道府県民共済では、そのことを事業哲学にも「効率経営と健全経営に徹し、その結果生じた利益については内部留保を必要最小限にとどめ、最大限、加入者へ割戻金として還元する」と明記。少しでも多く割戻金を戻すため経費節減に努め、共済金を例年よりも格段に多く支払ったコロナ禍でも割戻金を戻し続けてきた。

その事実に、お金のプロである前田氏も驚きを隠さない。

「都道府県民共済の割戻金は結構高額だと聞いていましたが、各都道府県民共済を調べてみると3割以上になっていることが多く、4割に届いているところもあって驚きました。相当に経費節減を頑張っていることがわかります」

割戻金を“貯蓄・投資”に回し、「家計の黒字化」を実現

それだけに、加入者にとってはメリットが大きい。

「割戻金は、例えるなら年末調整で戻ってくる還付金のようなもの」と前田氏は表現する。

「払ってきたものの一部が戻ってくるとうれしいですし、家計の足しにもなります。共済は多くの場合、1年だけではなく何十年と続けていくことになると思いますので、毎年の割戻金を加算していくとかなり大きな金額になっていくでしょう。例えば、割戻金だけ別の口座に入れて、貯蓄を増やすのも賢い方法ですね。そうやって上手に割戻金を活用していくことが、一生涯『黒字の家計』の実現につながっていくはずです」

必要十分な保障を手頃な掛金で確保し、割戻金で貯蓄をカバー。まさに「人生黒字化」の基盤を築くのに、よい選択肢の1つといえるだろう。

「万一の備えが不要な人はいないと思うんです。とくに病気は、予想外に支出が大きくなります。日本の公的保険で賄える部分は大きいですが、それでも自己負担は必ず発生します。家計を必要以上に圧迫せず、月々2000円の掛金でそうした『もしも』に備えられるのであれば、選択肢の1つに加えて損はないのではないでしょうか」

※1「入院」・「通院」でいう『事故』とは交通事故・不慮の事故をいいます。保障内容は、各都道府県の「県民共済」によって異なる場合があります。必ずご加入を検討されている都道府県民共済のウェブサイトで詳細をご確認ください

※2 損害賠償額のうち、1000円は自己負担になります。「第三者への損害賠償」の共済金には、通算支払限度額があり、同一のお子様につき1型は300万円まで、2型は600万円までとなります。なお、詳細は都道府県共済のウェブサイトで詳細をご確認ください

※3 特約コースを付加する場合には健康告知が必要です

※4 割戻率は、共済金のお支払い等による剰余金の増減で変動します