インボイス制度はバックオフィスDXの絶好機だ 電帳法にも対応した業務フローを再構築する

インボイス制度の対応を誤ると税負担増加のおそれが

インボイス制度の正式名称は「適格請求書等保存方式」。消費税の処理に関する新たな仕組みだ。税理士法人 山田&パートナーズ パートナー 税理士の平井伸央氏は、制度が生まれた背景を次のように説明する。

パートナー 税理士

平井 伸央 氏

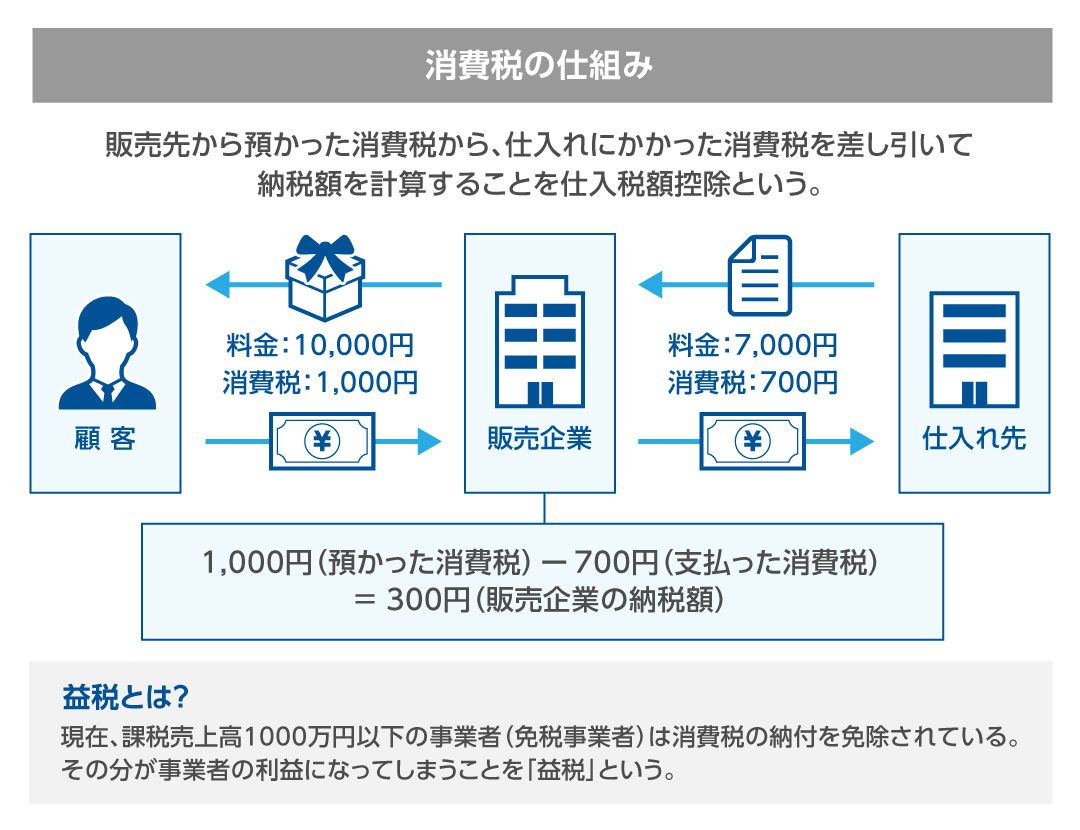

「消費税は、負担した消費者が直接納めるのではなく、売り先である企業がいったん預かる仕組みです。これまで、課税売上高1000万円以下の事業者(免税事業者)は、消費税の納税が免除されていたため、売り上げに含まれる消費税分が利益となる『益税』が生じていました。長らく問題視されてきたこの『益税』を解消し、消費税の納税をしていない事業者からの仕入れ分には仕入税額控除が適用されないという仕組みを整えるのがインボイス制度の主旨かと思います。2019年10月の消費税率引き上げに伴いスタートした軽減税率制度で、正確な消費税額がわかりにくくなった問題を解消する狙いもあるでしょう」

仕入税額控除とは、売り上げで預かった消費税から、仕入れや経費で支払う消費税を差し引くことで、二重課税を防ぐ仕組み。現在は取引相手が免税事業者でも適用できるが、インボイス制度が開始されると適格請求書(インボイス)を発行できる適格請求書発行事業者(※)からの仕入れでなければ、仕入れ分の消費税が差し引けなくなるのだ。

※適格請求書発行事業者:適格請求書(インボイス)を発行できる事業者。課税売上1000万円超の課税事業者か、課税事業者になることを選択した免税事業者が税務署に登録申請することで適格請求書発行事業者となることができる。課税売上高1000万円以下でも適格請求書発行事業者になれるが、課税事業者となるため消費税の申告納税が必要となる。

下図の例で見てみよう。「仕入れ先」が登録事業者でない免税事業者ならば、そこに支払った消費税が控除されないため、販売企業の納税額は300円ではなく1000円になる。つまり、取引条件の見直しを行わないまま取引を継続すると、外注業者に免税事業者がいる場合には、納税負担が増加するというわけだ。

「多数の仕入れ先があって、その中に免税事業者が含まれている場合はとくに大変です。今後、相手方が適格請求書発行事業者となるかどうかの確認をし、取引条件の見直しなどの検討が必要となります。相手方によって温度差があるでしょうから、場合によっては普段お付き合いのある部署や担当者からアプローチをかける必要もあるでしょう。経理部門だけでは到底対応できないと思います」(平井氏)

インボイス制度は「発行」だけでなく「受領」も変える

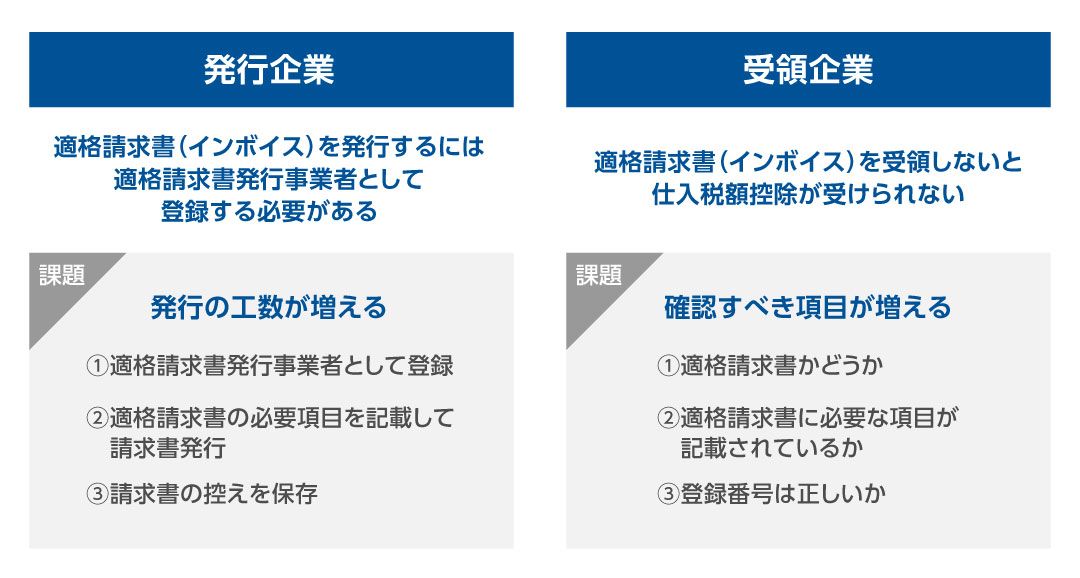

取引先が免税事業者かどうか確認し、適切な対応策を講じるだけでも一苦労だが、問題はそうした一時的な対応だけで済まないことだ。むしろ、ビジネスが継続する限り欠かせない請求書の「発行」「受領」という工程から、インボイス制度は切り離すことができなくなる。とりわけ「受領」は重要だ。

「ポイントは、インボイス制度にのっとった請求書(適格請求書)を保存しないと、仕入税額控除が適用されない点にあります。取引先が適格請求書発行事業者であったとしても、受領した請求書等の記載内容に不備があれば仕入税額控除の適用要件を満たすことができず、相手方への修正依頼が必要になります。もし、受領時において不備に気がつかず税務調査の段階で判明した場合には、仕入税額控除が認められず追加納税となるリスクも生じます。発行側も受領側も厳密にチェックしなければなりません」(平井氏)

必然的に、請求書に絡む業務フローは大きく変わらざるをえない。なぜなら、これまでの請求書では不要だった項目の記載が必須となるからだ。この変更に伴って、発行時も受領時も対応の工数が増える。

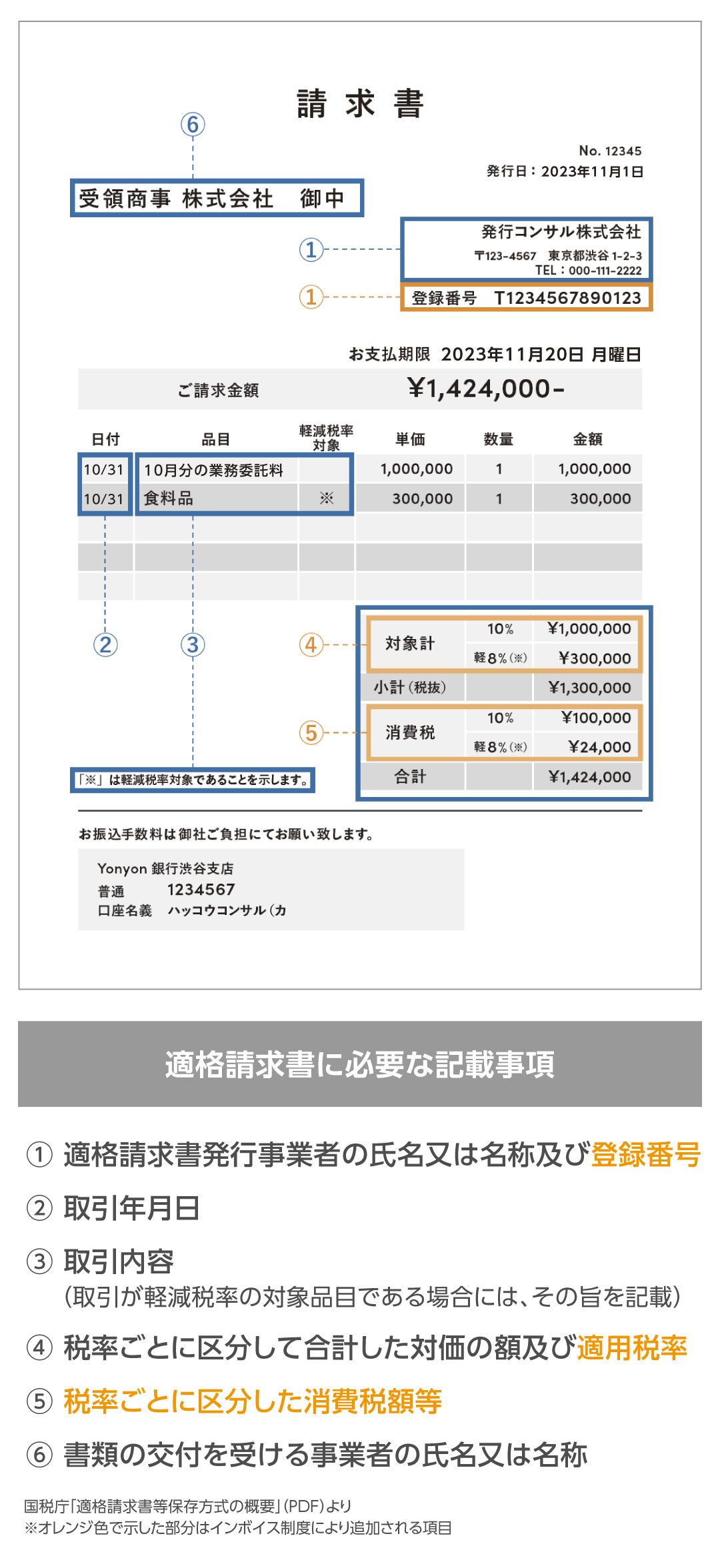

具体的に見ていこう。適格請求書に必要な記載事項は以下に示した6項目で、新たに加わったのは下図「適格請求書に必要な記載事項」でオレンジ色にしてある3項目、適格請求書発行事業者の登録番号と適用税率、税率ごとに区分した消費税額等である。この中で要注意なのが「登録番号」だ。発行側は税務署に登録申請をしなければならず、受領側は番号が正しいかどうか国税庁の「適格請求書発行事業者公表サイト」にアクセスして確認する必要がある。

「例えば交通費精算ならば、免税事業者の個人タクシーが混ざっているケースも考えられます。そういった1つひとつをきちんとチェックできる仕組みを社内ルール化しておかないと、税務調査で問題視されるおそれもあります」(平井氏)

さらに、1通の適格請求書で消費税額の端数処理ができるのが、税率ごとに1回のみ(※)となるのも要注意だという。

※税率ごとに区分した消費税額に1円未満の端数が生じる場合、1通の適格請求書につき、税率ごとに1回端数処理ができる(国税庁発行「適格請求書等保存方式の概要―インボイス制度の理解のために―」より)

「税務調査においてどこまで厳しく見られるかは制度開始後の実務によりますが、取引先が品物ごとに端数処理をしている場合、法令に照らすと適格請求書には該当せず仕入税額控除は適用できないことになります。取引先に修正を依頼するなどの対応が生じますので、早めの確認が必要でしょう」(平井氏)

全事業者に影響する電子帳簿保存法にも要注意

もう1つ見落とせないのは、請求書等のやり取りの形態に合わせて、保存要件が異なるということだ。デジタルシフトが進んだ今、請求書はPDFファイルなどの電子データでやり取りをすることが増えたが、法規制の変更によって保存方法に留意しなければならなくなった。税理士法人 山田&パートナーズ マネージャーの三浦康太氏は次のように指摘する。

マネージャー

三浦 康太 氏

「従来は、電子データで受け取った請求書や領収書は、紙に印刷して保存することが可能でした。ところが、2021年度の電子帳簿保存法の改正によって、それが許されなくなったのです」

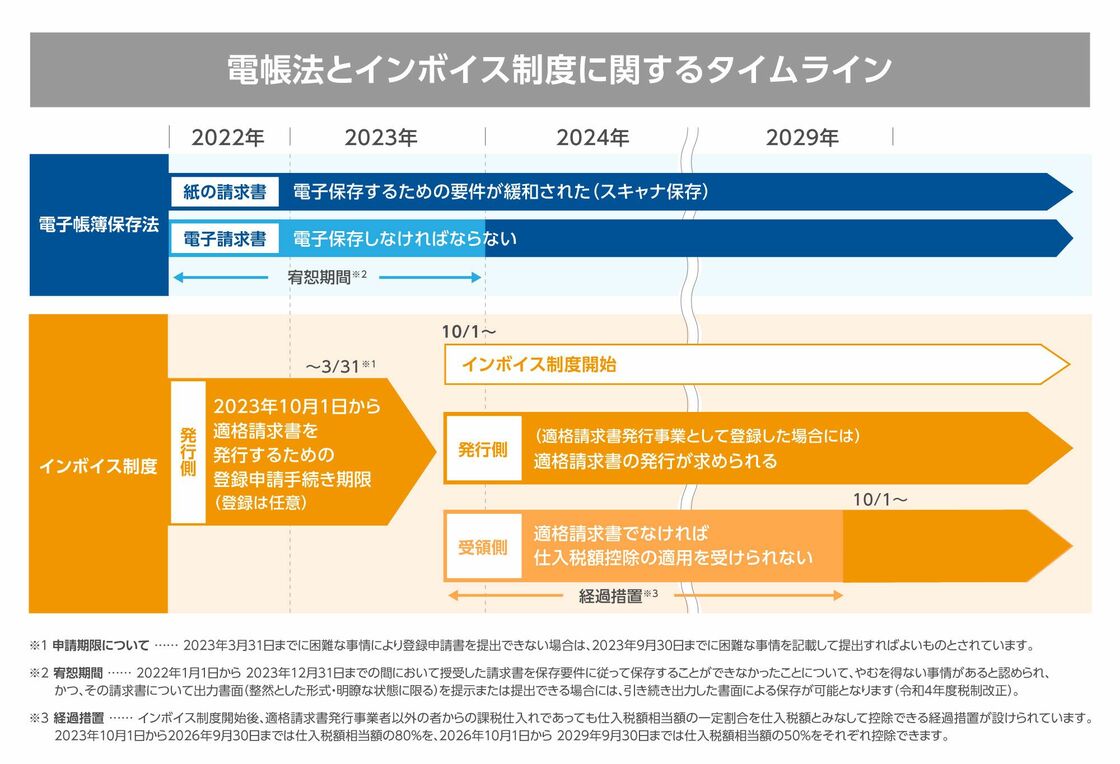

これの何が問題なのかは、そもそも請求書などの証憑類が、紙での保存が基本ルールだということを踏まえればわかりやすい。この基本ルールにのっとって、電子データをわざわざ紙へ印刷するフローを組み、印刷した紙を証憑として保存する企業は多いだろう。これが、法改正によって違法となってしまうのだ。2023年12月末まで宥恕期間が設けられているが、2024年1月以降に適切な対応を怠ると、青色申告承認が取り消されるリスクもある。

「電子保存を希望する企業だけが取り組めばいい問題ではなく、いわば強制的な適用となってしまうのが今回の改正の最大のポイントです。電子データのやり取りに関しては、個人事業主を含め、すべての事業者が対応しなければなりません」(三浦氏)

日常的な経理業務では、紙での運用を基本としていても、経理部などへの提出期限を守るため、紙の請求書に先立ってメールなどで請求書のPDFを受領することもあるだろう。しかしこの場合、紙と電子が二重に存在することとなってしまう。フォローやチェックの体制を強化せざるをえず、逆に工数を増やすことになりかねない。官民を挙げてDX(デジタルトランスフォーメーション)推進に取り組んでいる今、時代に逆行する打ち手だといえよう。三浦氏も、変革に踏み出す好機と捉えるべきだと提言する。

「電子帳簿保存法もインボイス制度も、経理部門だけでなく請求書を扱う現場の全部門が関係します。今後は、データを部門横断的に共有する重要性も増していきます。大規模な法規制の変更がなされている今こそ、既存の業務フローの見直しを行い、必要に応じて、電子データでの対応を前提とした業務フローに移行すべきではないでしょうか」(三浦氏)

社内の合意形成をしやすい環境が整ってきた

変革の好機ともいえる法規制の変更。ただし、タイムラインを下図のように整理すると、そのアプローチはかなり急ぐ必要がありそうだ。

そもそも、2023年10月のインボイス制度開始まで約1年だが、適格請求書を「発行」するのに欠かせない適格請求書発行事業者の登録申請の期限は2023年3月末。約半年しか時間がない。申請受付はすでに始まっているが、国税庁によれば2022年8月末までの登録件数は99万4317件(※)。2020年度国税庁統計年報によれば、課税事業者数は約318万者(うち個人事業者は約114万者)。課税事業者でさえまだ3分の1程度しか登録していない状況だ。申請期限直前に申請が集中すれば、登録に時間がかかるおそれもあるだろう。

※国税庁の適格請求書発行事業者公表サイト「登録番号に関する情報」より

当然、申請だけで準備は済まない。請求書に絡む業務フローの変更は、現場の各部門を巻き込むことが予想されるが、自社に合った運用がすぐ定着しないことは自明の理。紙からデジタルへ移行するならば、なおさら時間がかかる。

ただし、政府のDX推進に加え、2020年7月の「電子インボイス推進協議会」発足によって、適格請求書の電子化と標準仕様の策定が進められるなど、合意形成をとりやすい環境が整ってきたことは見逃せない。前出の平井氏は、こうした状況に乗り遅れないため、今こそ経営者はリーダーシップを発揮すべきだと話す。

「長年の方法を変えるのは簡単ではありません。相手先もありますから、変えたくないという現場の反発もあるでしょう。DXもそうですが、だからこそ経営者が『やるぞ』と強い意思を示すことが重要です。PDFファイルの請求書をわざわざ印刷して社内閲覧するような、アナログの要素が残った形ばかりのデジタル化ではなく、仕組みそのものを変えることを検討すべきでしょう」(平井氏)

法改正に自動で対応するシステム導入が有効

そうしたニーズに応えるべく開発されたのが、Sansan株式会社が提供するインボイス管理サービス「Bill One」だ。インボイス制度や電子帳簿保存法で求められる要件に対応し、請求書の受領・発行に関する業務フローを劇的に効率化・省力化する。

この利便性の高いシステムを実現させたのが、Sansan株式会社のテクノロジーとオペレーションである。まず受領に関しては、「アップロード」「メール」「郵送」とさまざまな方法・形式で送られてきても、ワンストップで受け取ることができる。請求書発行企業が直接Bill Oneのシステムにアップロードできるほか、専用メールアドレスに届いたものも自動的にアップロードされるのだ。郵送された請求書は、Bill Oneのスキャンセンターが代理で受領し、面倒なスキャンを代行してくれる。いずれも高精度でデータ化され、請求書の発行元に負担をかけることなく、クラウド上で請求書を一元管理することが可能になる。

インボイス制度の対応において、Bill Oneは請求書の受領だけでなく、発行にも対応する。フォーマットに沿った適格請求書を作成できるようになるだけでなく、メールや郵送などこれまでどおりの方法・形式での送付にも対応する予定である。もちろん、電子帳簿保存法のデータ保存要件である「真実性の確保」「可視性の確保」もしっかりと担保。インボイス制度で最大の懸念となる「登録番号の確認」も、国税庁のシステムと自動で照合する。さらに、会計システムとも連携できるため税区分に分けた消費税額のデータ化もスムーズで、素早い会計処理が可能となる。

クラウドサービスのため、今後随時行われることが予想される法改正にも自動で対応。いちいち業務フローを再構築することに頭を悩ませる必要もなくなり、組織全体の生産性向上に寄与する。入力や確認といった煩雑な請求書業務の対応で遅れが出るリスクを抱えた月次決算の業務を効率化し、経営の意思決定のスピードを向上させることが期待できるだろう。

業務フローを大きく変えることなく、スムーズに導入できることもBill Oneの利点だ。専任コンサルタントが現状の業務フローを確認したうえで導入後の業務フロー構築を支援するのも心強い。請求書業務がドラスティックに変わろうとしている今をチャンスと捉え、バックオフィスDXを迅速に推し進めるならば、早急に導入を検討すべきではないだろうか。

⇒インボイス管理サービス「Bill One」の詳細はこちら