あのマンションの固定資産税はいくら? 平均誤差約5%の固定資産税シミュレータ

マンションを購入する際、入居後にかかる月々の管理費と修繕積立金は誰でも想定しているはず。しかしながら実際にはそれ以外にも出費がかさみ、想像している以上にランニングコストがかかると不動産コンサルタントの畑中学氏は話す。

「管理費+修繕積立金と同レベルで大きな出費になるのが、土地建物にかかる固定資産税です。この税金は少々やっかいで、入居後に納税通知書を見て初めて金額がわかるという、ある意味ギャンブル的な側面もあるのです。マンションの建つエリアや建物のグレードなどによって税額の幅は大きいのですが、都内の平均的なマンションで年間十数万円、月々にすると1万円程度はかかるもの。

つまり、住宅ローンの借り入れが400万円程度あることと同じです(35年返済で計算)。そう考えると、マンションのランニングコストがいかに大きいかが理解できるでしょう」

そのほかにも、車を所有している場合は駐車場料金が万単位でかかる。また、駐輪場やトランクルーム、専用庭やルーフバルコニー、インターネットの使用料などいくつもある月々数百円単位の出費も、まとまるとそれなりの金額になる。

「気づくとランニングコストはあっという間に数万円。当然メインの出費である住宅ローン返済があるわけですし、光熱費など不動産以外のランニングコストも多岐にわたりますから、小さな金額の積み重ねは思いのほか重くのしかかってきます。私のところに来る相談者の多くは、住宅ローンの滞納という段階になって初めて、“固定資産税の存在が予想外に重かった。毎月の固定費を計算して家を買うべきだった”と話す人が多くみられます。

こういった相談は圧倒的に一戸建てよりもマンション購入者。なぜかというと、一戸建てと比べて土地の持ち分が少ない分、固定資産税が安くなると思いがちだから。でも実情は違う。一戸建てと変わらないか、マンションのほうが高くなるケースも多いのです」

固定資産税はマンションと一戸建てでだいぶ違う?

では、固定資産税はどういった基準で算出され、マンションと一戸建てで異なる理由は何だろうか。

「固定資産税は『土地』と『建物』に分けて計算します。まず『土地』から言えば、地価公示価格を基準にして算出されますので、当然、地価の高い都市部のマンションは土地にかかる税額が高くなります。とはいえ、一戸建てと比べて所有面積が少ないので土地にかかる固定資産税は割合的に少ないと思います。

一方、『建物』は『構造』と外壁や内装材などの『仕様』によって評価ポイントが設定され算出されます。マンションの場合は基本的にRC造かSRC造ですから構造上最もグレードが高い分類。となると資産価値の高い建物であるがゆえに固定資産税も高くなり、耐久性があるがゆえに築年数が経っても価値が減りづらい。つまり建物にかかる税額がなかなか下がらないのがマンションの固定資産税の大きな特徴です」と畑中氏。

では、具体的に一戸建てとマンションの税額がどのように減っていくかを比べてみよう。一戸建ての多くを占める木造住宅の場合、建物の固定資産税は15~20年で固定資産税は2割程度まで減るという。しかしながらグレードの高いSRC造のマンションの場合、15~20年で約6割、一戸建てと同じ2割程度まで税額が減るのは約60年間を要するという。

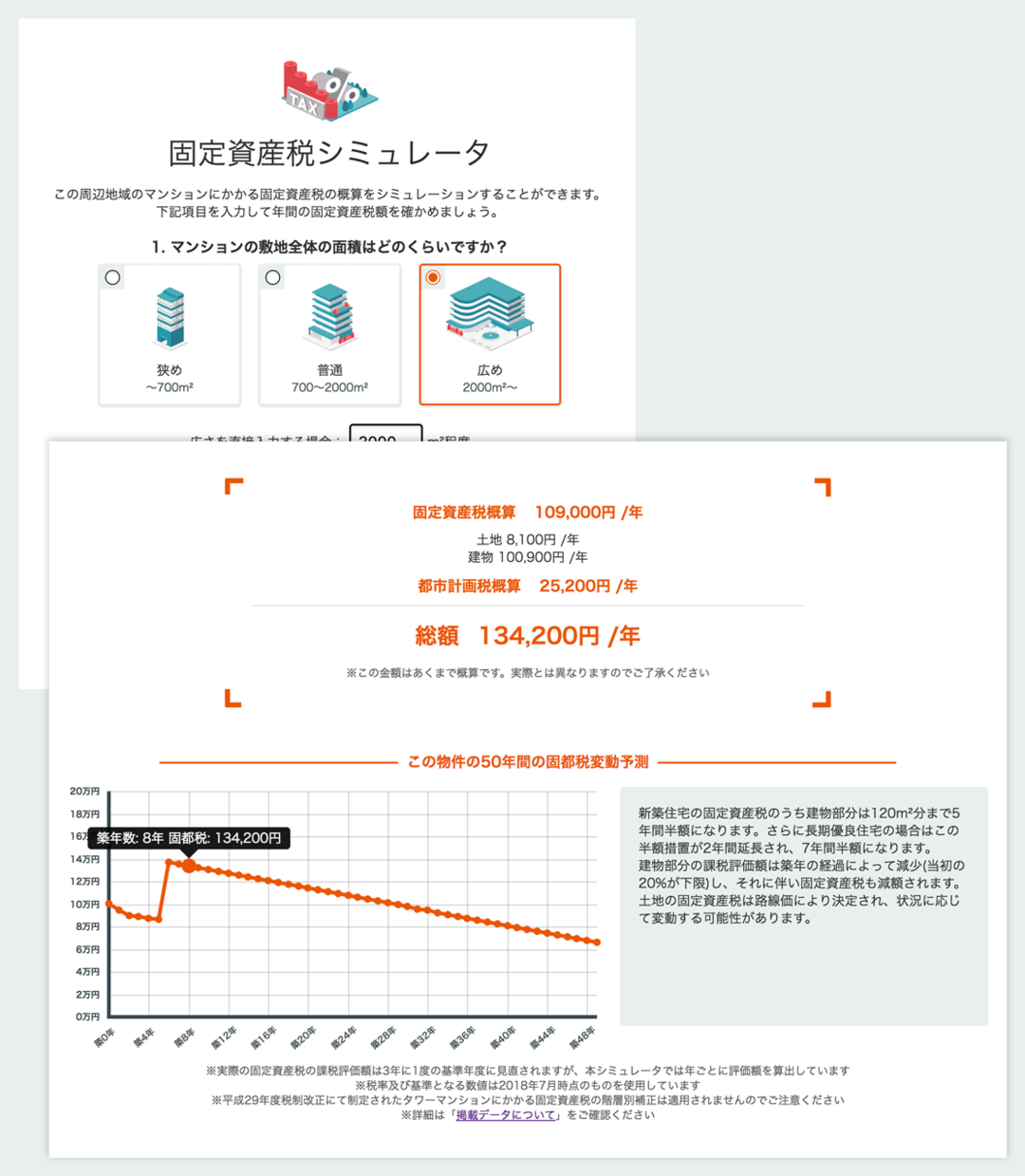

税額の概算がわかる『固定資産税シミュレータ』

想定以上にランニングコストがかかるマンションは、購入時に無理のない資金計画を立てることが最も重要だ。とはいえ、そもそも固定資産税額が購入後の納税通知書を見なければわからないという現状に問題はないのだろうか…。

そう考えた不動産・住宅情報サイト『LIFULL HOME'S』を運営するLIFULLは、不動産価値や価格の推移などを可視化するサービスサイト『見える!不動産価値』(https://www.homes.co.jp/owner/)の中に『固定資産税シミュレータ』を新たに追加。マンションの固定資産税が概算でわかる機能をリリースした。

「購入前に固定資産税額がはっきりわからないうえ、年々どう推移していくのかもわからない。数十年と支払い続けるランニングコストがこんな不透明なままでいいのか疑問に思っていました。

人が生きていく中では当然、子どもの誕生、進学、独立などいろいろなライフステージの変化がありますよね。そういったライフステージの変化に従って、そのときどきの暮らし方を意思決定する場面が出てきたとき、自分が住まいにどれくらいのお金をかけているのか、今後かけていけるのか、そこがきちんとわからないと的確な判断はできないだろうと。

正しいライフプランを立てるためにも、コストの中で最も不透明だった固定資産税を可視化する必要性を感じたのです」と、同サービスを開発したLIFULLの新UX開発部ストック開発ユニットの花多山和志ユニット長は話す。

サービスの利用方法は非常にシンプル。気になるエリアのマンションのページで、敷地面積の目安や敷地に対する建物の割合、専有面積などの大まかな物件情報を入力するだけで土地・建物それぞれにかかる固定資産税、都市計画税の概算が出る。さらに、築後50年間の税額の変化を反映したグラフも出るため、数年後のコストはもちろん、所有している期間の総コストもイメージしやすい。

「算出のベースになっているのは実際の固定資産税路線価や法務局が建物の評価額を出す基準としている値。リリース前に社内のさまざまなサンプルで答え合わせをしましたがジャストに出ることも多く、平均的な誤差は5%以内とかなりの精度に仕上がっています。

逆に今支払っている固定資産税とシミュレーションの算出額が大幅にずれている場合、共有部分の固定資産税の按分方法が特殊な物件だということがわかったり、自分のマンションの算出方法をあらためて知るいい機会にもなると思います」と新UX開発部ストック開発ユニットでシステム開発を担当した中島拓哉氏。

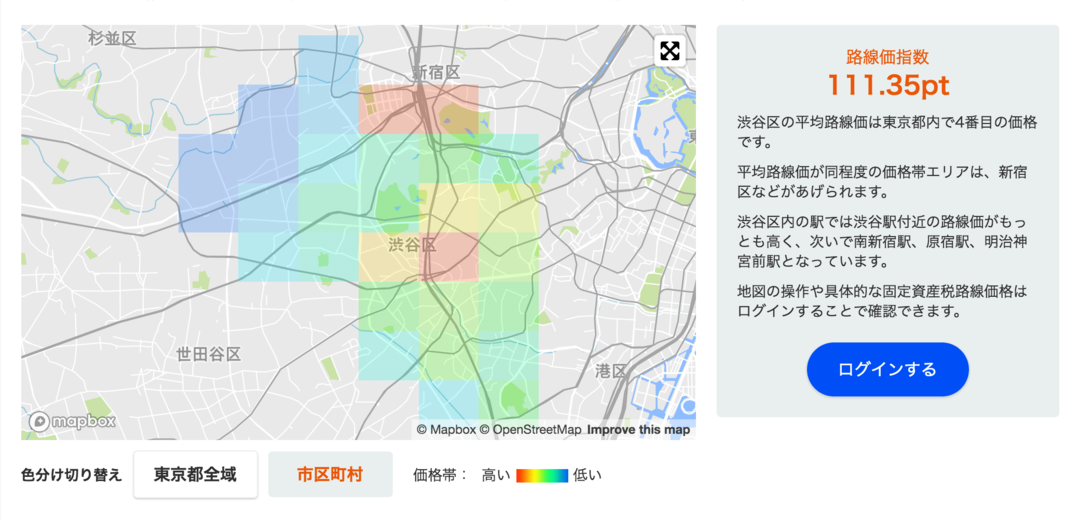

シミュレーションで表示される情報を通して、新築マンションの優遇措置や長期優良住宅の減税措置など、税金制度の勉強にもなる。また、『固定資産税シミュレータ』と合わせて、地域ごとに平均した路線価を地図上で価格帯ごとに色分けした『固定資産税路線価マップ』を確認すると、周辺エリアの価格帯を直感的に比較することができる。

たとえば芝浦に以下のような条件のタワーマンションがあると仮定してシミュレーションしてみよう。

| 築年数 | 築10年 |

| 敷地面積 | 13,000㎡ |

| 敷地に対する建物の割合 | 4割 |

| 階建 | 48階 |

| 構造 | 鉄骨鉄筋コンクリート |

| 専有面積 | 80㎡ |

年間の固定資産税額の概算は140,500円、都市計画税は31,500円と算出された。 この、総額で年間172,000円程度の出費があることを知っているかいないかの違いは大きいのではないだろうか。

資産とランニングコストを合わせたものが真の意味での資産価値

「資産価値というと、物件がいくらで売れるか、貸せるのかということに目がいきがちですが、本来は資産とランニングコストを合わせたものが真の意味での資産価値。だからこそ、これまでスポットの当たっていなかったランニングコストを可視化することが重要だと思いました。

正しい情報を知らないから判断できないではなく、あらゆる情報を可視化することでライフステージに合ったベストな選択をしてほしい。今後もすべての人が最適な意思決定ができる環境をもっと充実させたい」と花多山氏。

すでにマンションを所有している人なら、子どもの成長に従い今まで予測していなかった教育費などの出費も増えるだろう。また、自身の転職や高齢になった身内のケアなどでライフプランを考え直すときがくるかもしれない。

そのとき、所有する不動産の価値、ランニングコストを容易に計算することができれば、そのときどきでベストな選択を考えることができるだろう。また、購入検討者にとっても購入前にランニングコストを意識することができ、住んでからの生活をイメージする手助けになるはずだ。

『見える!不動産価値』では、『固定資産税シミュレータ』以外にもマンションの価値やニーズがわかるAI分析レポートや周辺エリアの価格推移を見ることができ、実際の数値を見ながら検討できるサービスだ。このサイトで実際にさまざまなケースを調べていると、マーケットの相場感覚や動向、ニーズの強弱や変化など時代の動きが手に取るようにわかる。

こういった不動産センスは一夜漬けではなかなか身に付かない。住まい方を選ぶ“いつか”のために、日頃から不動産センスをしっかり鍛えておきたい。