日銀トレードが生む、マイナス金利の異常さ 短期金利のマイナス化は終わらない?

マイナス金利は終わるのか──。金利市場が揺れている。日本の短期国債の金利は2014年秋からマイナスが続いたが、1月下旬以降、プラスに浮上しつつある。

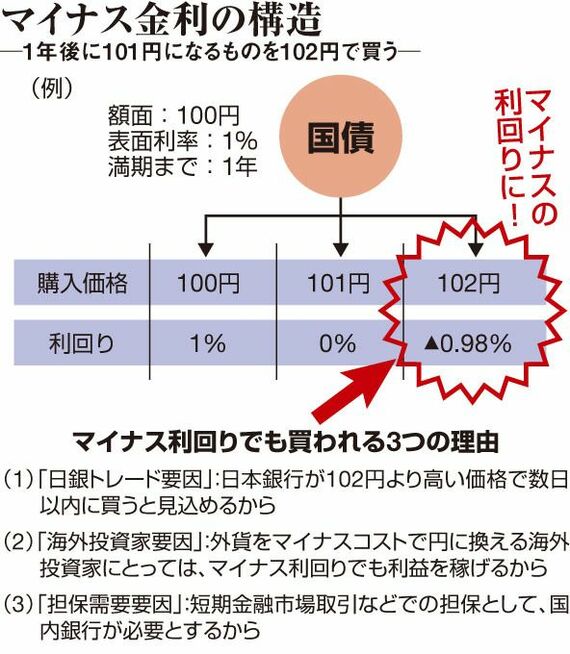

マイナス金利とは何か。図で解説しよう。1年後に額面の100円と利息1円、合わせて101円を受け取れる国債があったとする。これを今、101円で買えば、損得はない。だが、102円で買うと、1年で1円の損をする。その利回りは、年間損益÷購入価格で計算するので、マイナス0.98%となる。つまり、償還時に受け取る総額よりも高い価格で買うと、マイナス金利になるというわけだ。

国債がマイナス金利でも買われる3つの理由

みすみす損をする取引のように見えるが、このような価格でも国債を買いたいというニーズは大きく三つある。

まず、日銀トレードだ。日本銀行は13年4月から「2年で2%のインフレ目標を実現する」として、異次元緩和政策を採り、大量の国債を買い上げている。これに期待して、国内大手銀行・証券の債券ディーラーが、マイナス金利となるような高い価格でも国債を購入。数日以内に、より高い価格で日銀に売却し、利ザヤを稼いだ。

二つ目の理由が、海外投資家による買い。ドイツ、フランス、スイスなど、欧州の短期国債の多くがすでにマイナス金利となっている。欧州中央銀行(ECB)やスイス国立銀行(SNB)が、マイナス金利政策を採用しているからだ。民間銀行が中央銀行に資金を預ける際の金利をマイナスとすることで、企業や個人により多くのおカネを回そうという政策である。

だが、運用難になった欧米の投資家は、日本国債に資金を振り向けた。彼らは、「日本国債がマイナスの利回りであっても、利ザヤを稼げている可能性が高い」(三菱UFJモルガン・スタンレー証券の石井純チーフ債券ストラテジスト)。なぜなら、海外投資家は金利通貨スワップ市場で、ユーロやドルを円に転換して日本国債を買うが、このときの円調達コストが大幅なマイナス(=ユーロやドルを円に換えれば利益が出る状態)になっているためだ。円の調達コストがマイナスなのは、利上げ時期が近いとの観測から、ドルの需要のほうが圧倒的に強いことが背景にある。

無料会員登録はこちら

ログインはこちら