給与所得控除と公的年金等控除が手厚過ぎる、と言われると、すべてを納得することができない人は多いだろう。本連載の拙稿「所得税の控除はなぜこうもフェアでないのか」でも触れたが、年金を受給する高齢者しか使えない公的年金等控除が、給与所得控除と併用できる点で、公的年金等控除は手厚過ぎる。これは明らかにそうだ。

また、仕事内容が同じでも給与の形で収入を得ている人は、給与所得控除が受けられるが、フリーランスや起業、在宅で仕事を請け負う子育て中の女性などの非正規労働者は、給与の形で収入を得ていないので、給与所得控除を使えない(経費が実費で控除されるのみ)。さまざまな統計でみても、非正規労働者の実費の経費が給与所得控除並みにはならず、その分だけ給与所得控除のほうが控除額は多くなっている。

しかし、それゆえに給与所得控除が手厚過ぎる(から控除額を減らすべき)と言われても、納得できない人もいるかもしれない。現在払っている所得税は、手厚い控除によって少なく済んでいるのだから、給与所得控除を減らして所得税をもっと払え、と言っているのも同然だからだ。

今払っている所得税でも、けっこう重いという”痛税感”があるので、そういう認識を持つ納税者は、「給与所得控除は手厚い」と言われても、納得できないのも当然である。

給与所得控除を減らし、基礎控除を増やす手法

確かに、日本の給与所得控除は、他の先進国と比べて手厚い。他の先進国は給与所得に対する税負担がもっと重い。だから日本の給与所得控除が手厚いのは事実だ。事実だからと言って、それを正論のように振りかざしても、給与所得控除の見直しに多くの賛同は得られない。

日本の納税者の認識は、他の先進国と比べて税負担が重いか軽いかではなく、自分が所得を稼ぐために注いだ労苦と、税財源で施される行政サービスからの便益との見合いで、重いか軽いかに基づいている。他の先進国との比較で、給与所得控除が日本は手厚いと言われても、多くの人はうなずかないだろう。

結局、給与所得控除が他の先進国より手厚いというのは、給与所得控除を10万円減らす代わりに基礎控除を10万円増やすという形によって、税制改正案を提示することで飲み込んだ。給与所得控除と基礎控除の合計額が変わらなければ、増減税ゼロで、税負担は変わらない。税負担が変わらなければ、それに目くじらを立てて反対する納税者は少ない。その間隙を突いて、給与所得控除を(認識はともかく)減らす。その含意は本連載の拙稿「高所得層に『増税』、低所得層に『減税』が筋だ」で説明している。

確かに、働き方が多様化し、給与でない形で所得を得る非正規労働者も増えているのに、働き方の違いで所得税の控除額が違うのは不公平、とはいえる。が、その現状を知ったとしても、控除額が違うから改める、という政策課題が重要なのかと、一種の違和感を覚える人もいよう。それは特に正社員で雇用が安定している人に多いのではないか。

それでも、この控除の見直しの真意について理解を求めるなら、それは所得再分配機能の回復、つまり、所得格差の是正を図る見直しである、として理解を求めるのだと思う。

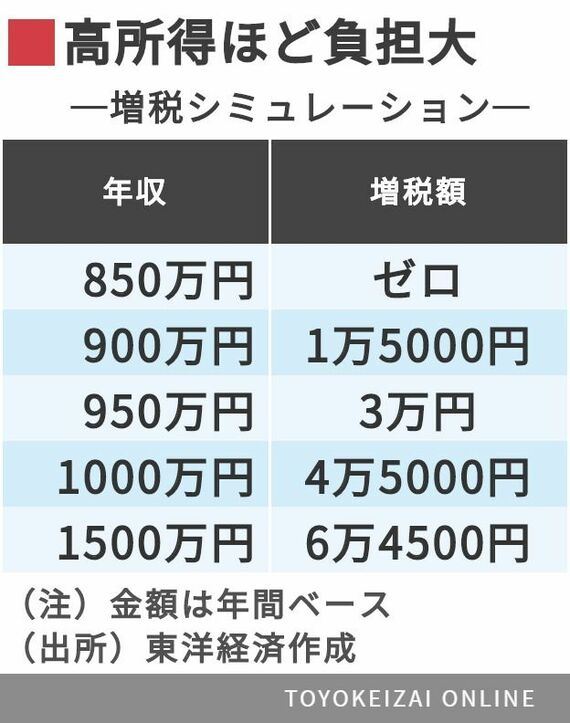

今回の給与所得控除の見直しは、給与所得控除を全員「10万円」減らすものの、課税前の給与収入が850万円超の人には控除上限を「195万円」とし、850万円より給与収入を多く得ても控除は増えないことにする、というものだ。基礎控除が10万円増えることと合わせて控除額をみれば、”課税前給与収入が850万円超の人”は増税となる。

ログインはこちら