日銀の新・金融緩和、導入されたらどうなる? 貸出支援基金のマイナス金利化の影響を試算

ポイントは、貸出支援基金より圧倒的に規模の大きい既存の銀行貸出の存在だ。報道のように日銀当座預金のマイナス金利拡大とセットで実施されるなら、当然、貸出や債券の金利全般ももう一段低下することになるだろう。また仮に貸出支援基金のマイナス金利化のみが実行されたとしても、「日銀からマイナス金利で資金供給されているのだから、当社への貸出金利も下げて欲しいと既存の顧客企業が要望する可能性がある」(BNPパリバ証券の鮫島豊喜シニア・アナリスト)。

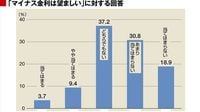

試算ではトータル170億円の銀行収益悪化

同様の考え方を基に3メガ銀行について機械的に試算したのが、マネックス証券の大槻奈那チーフ・アナリストだ。今回の観測などを市場が織り込んだ結果、TIBOR(東京銀行間取引金利)は3ベーシスポイント(0.03%ポイント)低下した。3メガ合計の国内貸出金は約170兆円だが、そのうち約40%がTIBORに上乗せした金利で貸し出すスプレッド貸出だ。TIBORが低下すると、この貸出金利も低下する。このため、ざっと170兆円×40%×0.03%=204億円の収益マイナス影響が出る計算だ。

一方、足元の年間貸出増加幅は貸出全体の2%程度。仮に貸出支援基金の金利がマイナス10ベーシスポイント(マイナス0.1%)になったとすると、3メガに与えられるマイナス金利ボーナスは170兆円×2%×0.1%=34億円。先の204億円と差し引きすると、トータルで170億円のマイナス影響という計算が成り立つ。TIBORは足元ではさらに若干の低下傾向にあり、マイナス影響はこれより拡大する公算も高そうだ。

こうした試算は、金利低下で企業が大幅に借り入れを増やせば結果も変わってくるが、大槻氏は「全体で見れば、いまや企業の金利払いは収益の5%程度に過ぎない。根本的に資金需要が弱い中で、どこまで企業が借り入れを積極化するかは疑問だ」と言う。

短期プライムレート(短プラ)への影響を指摘するのは、SMBC日興証券の佐藤雅彦アナリストだ。「貸出支援基金のマイナス金利が『日銀からの利子補給』と世間にとらえられれば、今まで下げずに粘ってきた短プラの低下圧力が強まる可能性がある」(佐藤氏)。

無料会員登録はこちら

ログインはこちら