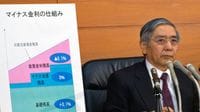

マイナス金利なのに、なぜ円高に転じたのか 現実化してきた原油安で米国経済減速の悪夢

日本の株式市場は相変わらず為替相場次第で乱高下する流れが続いている。日本銀行のマイナス金利政策導入発表からわずか5日後の2月3日には、日経平均株価は前日比559円安と急落したが、直接的には1ドル=120円台だったドル円相場が同117円まで急伸したことの影響が大きかった。

ただ、最近は円高に振れる際の市場の思惑に変化が出てきていることにお気づきだろうか。これまでは原油安や中国経済不安に端を発したリスクオフ相場によって、安全資産としての円への選好が高まり、円高になるというのが典型的なパターンだった。

1バレル=30ドル割れの受け止め方が変化

ところが、2月3日にマイナス金利政策発表前の円高水準まで戻ってしまったときには、様子が違った。原油相場がフシ目の1バレル=30㌦を再び割ったことがきっかけだったが、その受け止め方に変化が見られたのだ。

従来なら、原油安→リスクオフ相場→円高という流れだったが、今回は、原油安→米国実体経済の減速→米国利上げ政策の頓挫→日米金利差の方向性変化(日本金利<米国金利の幅拡大の歯止め)が強く意識された。このことの持つ意味とは何か――。

従来、原油の純輸入国である米国では、油価下落は、シェールオイル開発などでのマイナス面はあるものの、ガソリンなどの価格低下が家計などに恩恵(実質所得増加)を与え、トータルでは経済成長にプラスとのコンセンサスが優勢であった。

ところが、1バレル=30㌦割れといった水準が長期化し、見方が変わってきている。まず、こうした極端な低油価が続けば、エネルギー業界の業績低迷が続くばかりか、今年4月に負債の借り換え期が集中するシェール関連企業のデフォルト(債務不履行)が多発する可能性も出てくる。

無料会員登録はこちら

ログインはこちら