確定申告「株取引の税金」で損しないためのコツ 絶対に知っておくべき税金のメリットデメリット

株を売ったときに申告する必要がある場合・ない場合

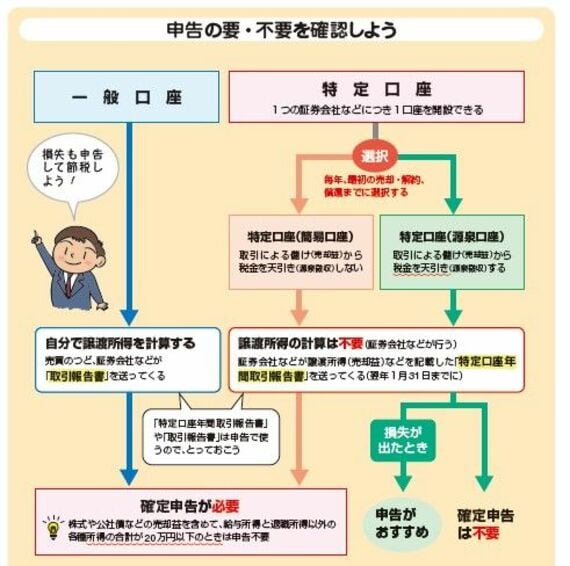

一方で、NISAではない「一般口座」や「特定口座」を利用して取引している場合は、ケースによって、所得として申告しなければいけない場合・不要な場合があります。

次のチャートで確認してみましょう。

特定口座の「源泉口座」で取引をしている場合は、申告不要です。すでに売却益(譲渡所得)にかかる税金分が引かれている(源泉徴収)からです。

ただし、売却損が出たときは、「株式の譲渡損失の繰越控除」を受けられるように損失を申告しておきましょう。

例えば、下図の例のように、令和5年に売却損があった場合、令和6~8年までの3年間は、取引で得た売却益から令和5年の売却損を差し引くことができます。

これが「繰越控除」で、売却損のあった翌年からの3年間、節税することができます。

繰越控除を受けるときは、毎年、必ず申告が必要です。株などの取引がない年でも、申告をしないと、その年で繰り越した損失が切り捨てられてしまいますので、注意しましょう。

特定口座の「簡易口座」や、「一般口座」で取引をしている方は、原則として申告が必要です。源泉口座と異なり、取引の儲けから税金が引かれていないためです。

ただし、会社勤めの方(1カ所からの給与所得のみ)で株式などの売却益と給与所得・退職所得以外の所得の合計額が20万円以下のときは申告不要です。売却益への税金もかかりません。

一般口座分を申告するときは、購入時と売却時の取引報告書を用意して譲渡所得を計算します(下図)。「取引残高報告書」は取引を委託している各証券会社から定期的に郵送されてきます(電子交付書面としてウェブ上で確認できるサービスも増えています)。売却した同一銘柄の株式が複数回購入されているときは、原則として総平均法に準ずる方法で計算した1単位当たりの金額をもとに取得費を計算しましょう。

ログインはこちら