ワタクシ、前回の登場時もニューヨーク市場が急落したときに順番が来てしまい、多くのエコノミストが「暴落」とか騒ぐので「アホか」、とコメントしたわけです。そうしたら、今回もまたまた3月1日にニューヨークは派手に下げており、2日も乱高下。またまた「いよいよ大暴落」とか言っている、調子のいいエコノミストが多くおりますな。

再度「アメリカ株は暴落などしていない」と断言する

メディア、特にテレビは言いたいことがあらかじめ決まっていて、それに合わせてくれるエコノミスト(だいたいはサラリーマンですね。会社の立場上、あんまり本当のことを言わないし、言えないので)をあとから探してくる、ということになりがちです。

ですから、ワタクシぐっちーのように「こんなもん、なんでもないわい!」というようなことを言い続けているエコノミストには仕事が回ってきません。仕事を下さるのは「東洋経済オンライン」さんくらいなもんです(笑)。

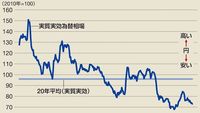

そこで、再度S&P500の長期チャートを見ていただきたいのですが、実際こんなもんです。日々の値動きもすぐにとれます。

1950年代からのチャートですが、最もバランスが取れている指数であるS&P500で見ても、これまでの最高値からたった6.8%下落したのが3月1日の終値です。確かにFRB(米連邦準備制度理事会)のジェローム・パウエル新総裁は、ジャネット・イエレン前議長に比べると多少利上げに積極的な感はあります。しかし、だからといって、それでアメリカ経済が大きく崩れる状況にはなく、少なくとも私が崩壊を予言した2006年当時とは何もかもがあまりにも違いすぎるのです。

ひとつ専門的なことを申し上げるなら、やはり投資銀行(証券会社ではない)がすべてFRBの「傘下」に入り、レバレッジに規制がかかっていることは非常に大きい、と思われます。当時の感覚で行くと1億円のエクイティ(資本)があったら100億円くらいの資金調達が可能でしたから、そりゃ、「バブった」のは当たり前ですよね。

今はその半分も無理で、結局住宅、株式などに投入される資金はいわば「実弾」、まさにそのエクイティに相当する部分が投資されているまさに実態のある投資なわけです。

無料会員登録はこちら

ログインはこちら