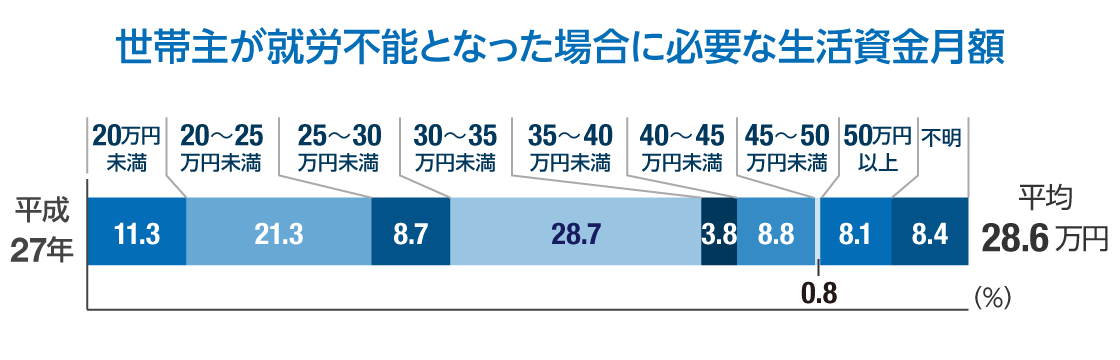

病気やケガで働けなくなったとき、あなたは 世帯主が就業不能で月に約30万円必要の試算

生活環境の変化に応じて、保険を見直すべき

「保険」の役割は改めて言うまでもなく、さまざまなリスクに備えるものだ。たとえば、生命保険(死亡保障)は、自分が死んだときに家族の経済的な損失を補うものである。また、医療保険はケガや病気で入院した場合などの費用を保障するものだ。

「ただし」と、鈴木さんは話す。「保険がリスクに備えるものであることは間違いありませんが、必要な保障は一人ひとり異なるということを忘れてはなりません。同じ会社に勤め、机を並べている同期の人でも、必要な保障は同じではないのです」

鈴木さんによれば、独身か既婚か、子どもはいるか、配偶者は働いているかどうか、さらには住宅ローンの有無などによっても必要な保障は異なるという。「独身の人で、守るべき家族もいないというのであれば、生命保険に入る必要性は少ないでしょう。結婚している男性でも、子どもがいなくて、奥様も働いているというのであれば、同様に高額の保障の生命保険に加入する必要はないとも言えます」

また、「30代、40代の方は、生活設計が刻々と変化するときであり、保険も適切に見直すことが必要です」と加える。「結婚、出産、転勤、家の購入、教育、また親の介護などライフイベントが次々と押し寄せるこの世代にとって一番大事にしたいポイントは、長い目で今後の生活環境や働く環境などを見通すことと、環境の変化を感じたらフレキシブルに保険を変化させることです」と鈴木さんはアドバイスする。

保険選びにあたってはどのような視点が大切なのだろうか。「たとえば、子どもが生まれたら、そのあと20年以上にわたってかかる教育費を見据え、お金の使い方を見直したり、貯金計画を立てます。その中で出せる範囲の保険料と、子どもを抱えた親としての必要最低限の保障のバランスを検討して、保険を選ぶことが基本です」

病気やケガで長期間働けなくなった場合のリスクに備える「就業不能保険」

「保険とはあくまでも、起こってほしくないけれど、起こったときに大きな損失にならないように備えるものです。環境が変わるたびに、家族の年齢や働き方に応じて、必ず用意しなければいけない金額 を試算します。そして、社会保険や貯金で用意できない分について保険に入るというのが基本的な考え方です」

起こってほしくないリスクとして、病気やケガで働けない状態が長期にわたるといったこともあるだろう。治療費はもちろんのこと、住宅ローン、子どもの教育費、家族の生活費などにも困ることになる。最近では、このような就業不能リスクに備える保険も登場し、注目されている。就業不能状態になった場合、定められた期間に、給料のように給付金が支払われるというものだ。

就業不能保険の活用法について、鈴木さんは次のようにアドバイスする。「会社員であれば、病気やケガで会社を休んだ場合に、会社の健康保険の『傷病手当金』を利用することができます。企業によっては付加給付など補償の差はありますが、基本的に手当金の額は、月収(標準報酬月額)の3分の2で、支給期間は支給開始した日から最長1年6カ月です。1年6カ月を超えても仕事に就けなく、また、受給中に『障害年金』の対象になっていない場合は、収入が完全に途絶えてしまいます。こうした傷病手当金が出なくなった以降の生活を支えるものとして、就業不能保険は大いに役立つのではないでしょうか」

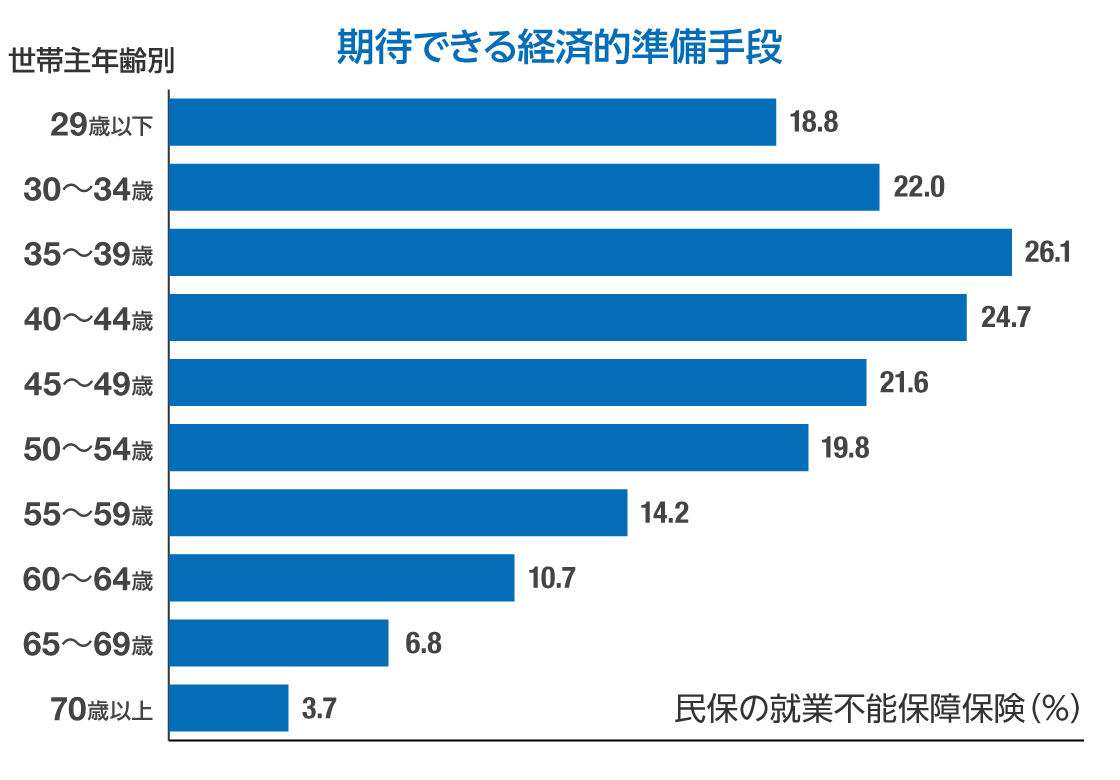

一方で、就業不能保険についても、必要な保障は一人ひとり異なると鈴木さんは話す。「生活保険文化センターの『平成27年度 生命保険に関する全国実態調査』によれば、世帯主が病気やケガで長期間働けなくなった場合の生活資金への不安感について、『非常に不安である』『少し不安である』と回答した人の合計が78.8%にのぼる。

それに対する『期待できる経済的準備手段』として、30〜44歳の人は、就業不能保険に期待しているのに対して、45歳以上の人は期待度も下がります。まだまだ若く、残りの就労年数が長いほど、就業不能保険に期待される役割が大きいことがわかります」

ニーズの高まりに応え、保険会社各社から就業不能保険が発売されている。選び方のポイントはどのような点だろうか。

「就業不能保険は、保険会社によって条件が異なるため、その内容のチェックが大切です。たとえば、『就業不能状態』の定義や対象となる疾病も、保険会社によって違います。また、商品によっては免責期間があります。さらに、単体で入れる就業不能保険もあれば、特約で加入するものもあります。これらを比較検討した上で、『自分は何に備えなければいけないか』という視点で選ぶといいでしょう」

保険を活用し、不安を軽減し、生活を楽しむ

30代〜40代は支出がかさむ時期だ。「貯金もしなければならず、なかなか保険までお金が回らない」という声も少なくない。そのような人にとって、保険との付き合い方はどう考えればいいのだろうか。

「支出がかさむ時期こそ、保険を活用して万が一のリスク (お金が出て行くリスク・入ってこないリスク)に備える時期と言えます。前述したように、保険とは、起こってほしくないけれど、起こったときに大きな損失にならないように備えるものです。ですので、必要な保障は最低額でいいのです。30代〜40代の人であれば、まずは6カ月〜1年程度生活できるくらいの貯蓄を目指しましょう。それができれば、保険は薄くかけておけばよいのです」

保険はあくまでも万一に備えるもの。保険料と保険金を比較した損得で検討するのではなく、何もなくてよかったと考えるべきだという。

「支出がかさむ時期に、死亡保障と同じくらいの貯金をするのは無理です。しかし、保険を活用すれば、少ない負担で不安を軽減し、安心して生活を楽しむことができます。だからといって、リスクを増やすような生活をしては意味がありません。貯金や保険と同じくらい大切なのは、健康であることです。病気の予防知識を持ち、定期的に自分自身の体もチェックするようにしましょう」

「就業不能保険」というジャンルが注目されている。万が一というのは、死亡にいたるケースばかりではない。病気やケガで働けなくなるということは、生活の糧はもとより、希望を失うことでもある。働き方改革など、人生そのものを見直す機運があるなか、保障の面がおろそかになってはいないだろうか。

- ● au生活ほけんは、就業不能状態に該当した場合、

入院だけではなく在宅療養までもカバーする - ● 給料のように毎月給付金を受け取れ、金額の設定も可能

- ● 所定の高度障害状態になった場合、給付金の10倍の一時金を給付

- ● auユーザーであれば最長60か月にわたり保険料がお得になる

携帯電話は常に生活に寄り添っている。そのキャリアが、今回のような働けなくなったときの保険を取り扱っているのは非常に「距離が近い」印象を受ける。不安を払拭する一つの手段を、身近なスマホから申し込めるのは嬉しいサービスだ。