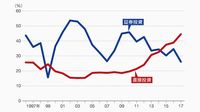

むろん、内外のファンダメンタルズの状況を無視して円相場だけで投資比率を決めているわけではないとみられるが、内外の資源配分を決めるうえで、円相場が重要なファクターになっていることは間違いないだろう。とりわけ、アベノミクス以降は大きく円安が進んだため、過去と比べても円相場の重要性が増しているのではないか。

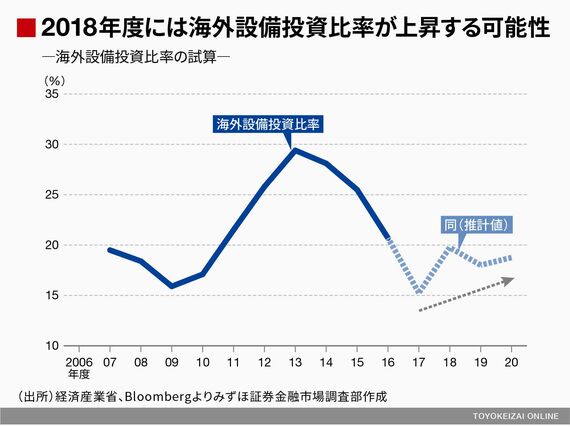

この点を考慮すれば、海外売上高が増加しているのにもかかわらず現地法人の設備投資が増えていない背景には、2012年度以降、円安が進んだことによって日本企業が国内の設備投資を重視していたとも考えられる。そして、すでに円安トレンドは終わっており、今後もドル円相場に2年程度遅れる形で「海外設備投資比率」が連動していくのであれば、2018年度に「海外設備投資比率」は上昇に転じる可能性がある。

国内の設備投資は伸び悩む可能性

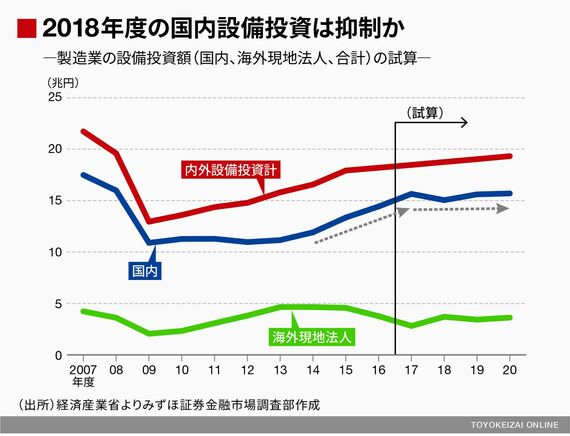

海外現地法人の設備投資が再び増加すれば、国内の設備投資はこれまでとは逆に抑制されるであろう。

内外の設備投資の合計の伸び率がこれまでと同程度で続くと仮定し、「海外設備投資比率」が円相場から示唆される推移になると想定して試算すれば、内外の設備投資比率が変わることで、2018年度の国内の設備投資は抑制されそうだ。2016年度の前年度比プラス8.1%に対し、2017年度が同プラス8.5%、2018年度は同マイナス3.8%という試算結果となった。日本企業の設備投資における「国内>海外」(国内重視)の流れは2017年度までで終わり、2018年度からは再び海外現地法人の設備投資が重視され(海外重視)、国内の設備投資は伸び悩む可能性が高い。

ログインはこちら